「IPOって普通の株より儲かるの…?」

IPOは儲かる確率が高めの投資商品(戦略)といえます。

この記事では、

・IPOって何?

・なぜ儲かりやすいと言われるのか

・IPOの買い方

などをサクッと解説。

IPOについて知りたい方、これからIPOに参戦しようとしている方に、IPO制度の概要を紹介します。

- IPO=会社が新規上場するときに株式を買える制度

- 通常の株取引とは異なる、IPO独自の購入ルールがある

- 必ず利益が出るとは限らない

- IPO当選を狙うなら、大手証券会社の利用や複数社から申し込む

IPOとは?通常の株取引とは違うもの

IPOとは

IPO(Initial Public Offering)は新規公開株式と訳されます。

未上場の会社が証券取引所に公開(上場)され、その会社の株を一般投資家が自由に売買できるようになります。

IPOは、会社の新規上場のタイミングで株を買えるよ、というシステムです。

未上場のままだと、会社の株は会社役員やごく一部の関係者しか買うことができません。

それがIPOを経て上場すると、証券口座を持つ人なら誰でも取引できるようになります。

上場することで、会社は市場から多くの資金を集めることができ、また知名度向上も期待できます。

その反面、定期的な決算報告など正直な情報公開を義務づけられ、不正やリコールなどネガティブなニュースも広まりやすくなります。

ちなみに未公開株の状態で売買するなら、証券口座の種別のうち「一般口座」が必要となります。

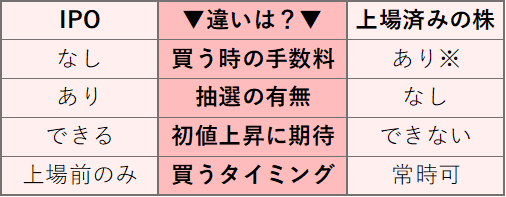

IPOと通常の株の違い

4つの違いがあります。

買う時の手数料が無料

通常の株取引の場合、証券会社によっては買う時も売るときも手数料がかかります。

IPOでは、買う時の手数料がかかりません。

抽選で当選した金額に関係なく、買付時手数料が無料です。

ユーザーとしては、できれば払いたくない手数料を抑えられるので、これは嬉しい制度ですね。

売るときは手数料がかかるのが普通ですが、証券会社によって手数料の有無や金額はまちまちです。

NISA口座での取引であれば、売るときも手数料無料となるところが増えています。

抽選で当選しないと買えない

IPOは売り出される株数が決まっています。

人気の銘柄の場合は抽選となり、当選した人だけがIPOとして買うことができます。

といっても最近はほぼ全例で抽選となっています。

これは、後述する初値上昇の期待により、投資ビギナーでも簡単な戦略で儲けられる可能性があるからです。

初値上昇で短期的に利益を狙える

IPO投資が人気である理由はこれに尽きます。

IPOに当選すると、公開価格で株を買えることになります。

そして、上場して初めて市場でつく価格(初値)が、公開価格より高くなることがあります。

この差額で儲けられそうだ、というのがIPOの醍醐味といえます。

IPOでは上場前にしか買えない

通常の株取引は、証券市場がオープンしている時間内の好きなタイミングで、既に上場している株式を売買することができます。

IPOは上場前に、決められた価格(公開価格)で、当選した株数のみを買うことができる特殊な制度です。

これは、IPO投資は利益にも損失にもなり得るということです。

次章で詳しくみていきましょう。

IPOが儲かると言われるのは、「初値上昇への期待」

人気の理由はシンプル戦略で儲けを狙える点

IPOでは公開価格より初値が高くなることが多いとされています。

これは、抽選に外れた投資家が上場日に買い注文を出すことなどが理由のようです。

2023年はIPOした96社のうち67社(69.8%)で、初値が公開価格を上回りました。

つまり、投資ビギナーでもIPOに当選して公開価格で買い、上場日に初値で売却する、というシンプルな戦略で利益を狙いやすいのです。

例えば最近上場した東京メトロ(9023)の公開価格は1200円、初値は1630円でした。

100株当選して上記の売買をした場合、4万3000円の利益となりました。

2018年に上場したHEROZ(4382)の公開価格は4500円、初値は4万9000円でした。

100株当選していたとすると、なんと445万円の利益となっていました。

奨学金も返せるし、車も買えちゃいますね…。

→ 2024年のIPO初値上昇ランキング – やさしいIPO株のはじめ方

もちろん損が出る可能性もある

しかしもちろん、初値が必ず高くなるとは限りません。

つまり、IPOで買った株を初値で売ったら損失となる場合もあるのです。

例えば2023年に上場した日本システムバンク(5530)は、公開価格が1880円、初値が1700円でした。

100株を売買した場合、1万8000円のマイナスとなりました。

極端な例ですが、ある航空会社が新規上場するとして、公開価格が決まったあと、上場までの間に重大な事故を起こしたとします。

重大事故は株価にとってマイナスインパクトなので、初値は低くなるでしょう。

しかしIPO当選者は公開価格で既に買ってしまっているので、初値から含み損を抱えることになります。

IPOに当選しても、実際に初値が付くまで損益はわかりません。

高い勝率を誇るIPO投資ですが、過度な期待は禁物なのです。

IPOの買い方

買い方といっても、証券会社のウェブサイトの誘導に従うだけです。

既に証券口座を持っている方は、5分もあれば申し込みが完了します。

ざっくり流れを紹介するとこんな感じ。

- 口座開設その会社のIPOを取り扱っている証券会社に口座を作る

- 入金証券口座に資金を入金する

- IPO証券会社ウェブサイト上からIPOの項目に入る

- 条件確認そのIPOに関する目論見書を読む

- BB申請ブックビルディング(BB)の申請をする

- 当落当選したら買える

IPOを当たりやすくするには証券会社がキモ

IPOに当たりやすいのは対面式の大手証券会社といえるでしょう。

なぜなら、大手証券会社は取り扱うIPOの数も、一回のIPOで売り出される株数も、ネット証券に比べて格段に多いからです。

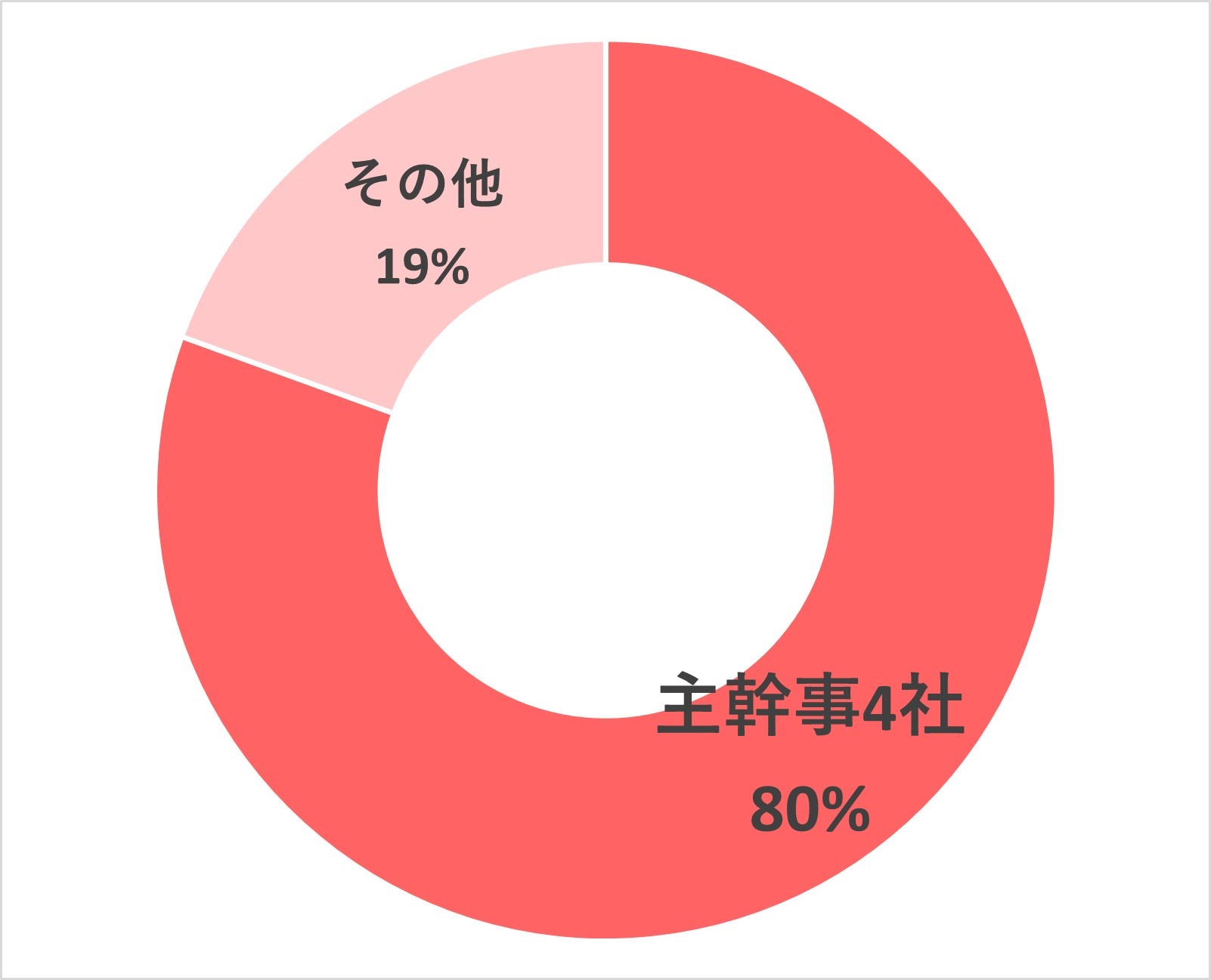

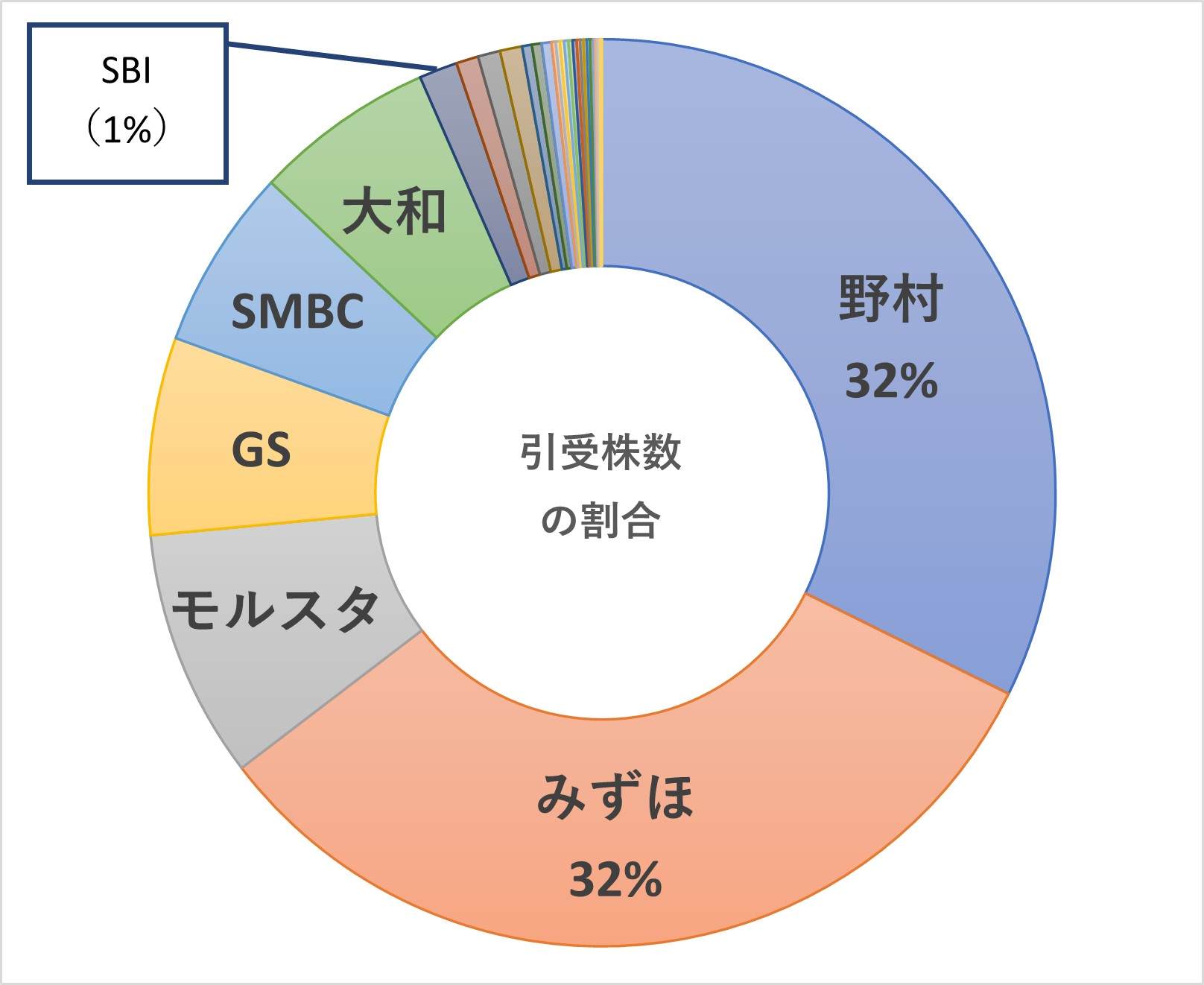

東京メトロ(9023)のIPOでは、主幹事を務めた大手証券会社4社だけで、引受株数全体の80%をカバーしていました。

一方ネット証券の筆頭であるSBI証券が担当した株数はわずか1%ほど。

同じ100株の抽選でも、割り振られている株数が多い証券会社で買った方が当選しやすいですよね。

円グラフから、野村證券はSBIの32倍も当選しやすいとイメージできます。

理論上は、普段の株取引は手数料が安いネット証券を使い、IPOのときは対面の大手証券会社を利用する、というのが合理的な戦略といえそうです。

もちろん、複数の証券会社から同時多発的に申し込むのも、当選確率アップが期待できるでしょう。

まとめ:試しに申し込んでみるのはアリ

今回は株のIPOについて概説しました。

- IPO=会社が新規上場するときに株式を買える制度

- 通常の株取引とは異なる、IPO独自の購入ルールがある

- 必ず利益が出るとは限らない

- IPO当選を狙うなら、大手証券会社の利用や複数社から申し込む

最近は投資ブームもあってか、IPOに当選しづらくなっています。

当選確率を少しでも上げるためには、主幹事となる大手証券会社を使う他に、複数のネット証券から同時に申し込むという戦略も有効だと思われます。

実は証券会社によってIPO関連でウリにしているサービスが異なります。

- 抽選参加時点では購入資金が不要(松井証券)

- 完全公平な抽選がウリ(マネックス証券)

- 抽選に外れた回数によってポイントが貯まり、次回の当選が有利になる制度(SBI証券)

どれにしようか迷ってしまう方は、各社を比較した以下の記事も見てみてください。

私サクリは4社とも口座を作っていますが、メインはマネックスと松井証券です。

皆さんも自分に合う証券会社を探してみてくださいね。

参考文献

IPOとは?POとの違いやIPO投資のメリット、注意点 – 松井証券

用語解説 IPO – 三菱UFJモルガン・スタンレー証券

IPO(新規公開株式)とは? – やさしいIPO株のはじめ方

IPOの基礎知識 – フリー株式会社