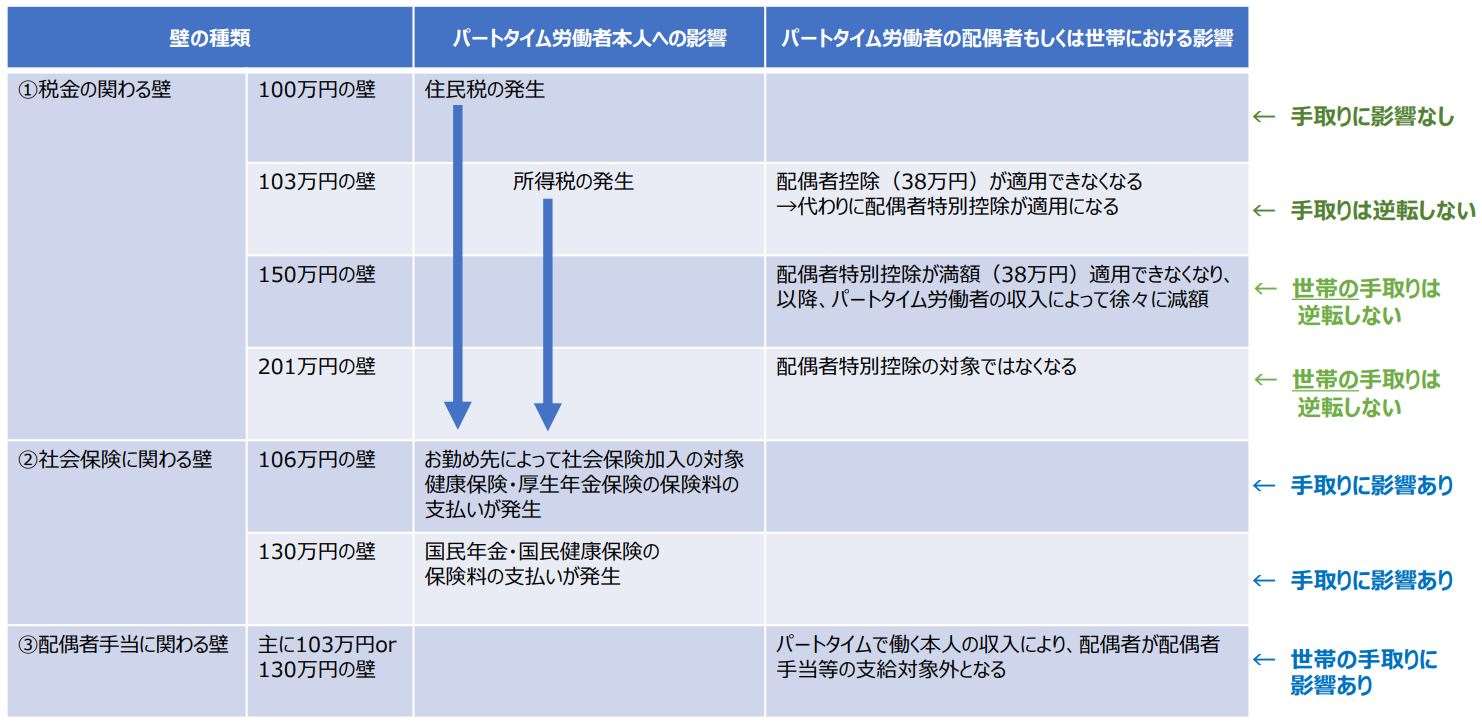

「103万円の壁以外にも年収の壁があるの…?」

年収の壁という言葉はたくさんあるので、パッと聞いても混乱しますよね。

この記事では、

・3つの壁の特徴

・壁前後の手取り

についてサクッと解説。

今さら聞けないこれらの制度を復習しましょう。

なお、それぞれの壁で「以上」「未満」などボーダーの条件が微妙に異なるので、文中の表現に注意して読んでみてください。

- 壁を突破するごとに天引き額が増える

- 壁ごとに「以上」や「未満」などボーダー額が異なるので注意

- 手取りがガタ落ちしやすいのは106万と130万円の壁

- 最も損するのは壁チョイ超えくらいの年収

年収の壁とは、手取り額が大きく変わるライン

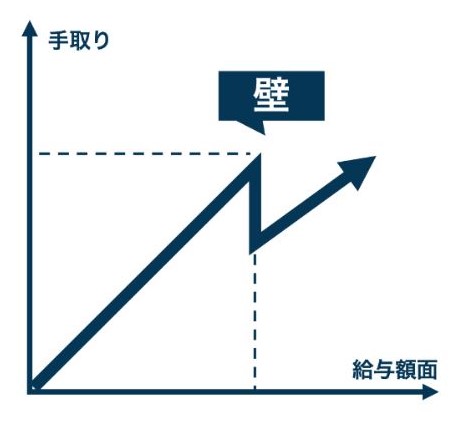

「〇〇円の壁」とは、収入が特定の金額を超えると税金や社会保険料が発生し、手取り額が減る境目を指します。

年収が200万円未満の方は、この「壁」を意識して働いています。

それは、年収が増えても実際の手取りが減ってしまう、という逆転現象を避けたいからです。

先に言っておくと、逆転しやすく手取りに大きく影響するのは、106万円と130万円の壁です。

例えば、年収105万円なら手取りは103万円ほどですが、年収106万円だと手取りは89万円ほどにガタ落ちします。

年収は1万円増えたのに、手取りは14万円も減ってしまうのです。

※細かい控除などは無視、社会保険料は年収の15%、所得税は手計算、住民税はシミュレーターで算出

これでは誰も働く気が起きませんよね。

もちろん、将来の年金額が上がるなどのメリットも一応あります(後述)。

→ 106万円の壁は超えるべき?収入の壁の条件やメリット・デメリットを紹介

→ 「年収の壁」手取り急減は106万円と130万円 遠い解消

103万円の壁:世帯手取りに影響あるかも

「103万円の壁」は、所得税の有無が決まる年収ラインです。

条件によっては住民税がかかります。

また配偶者控除の適用の可否も判断されます。

103万円以下の場合

年収103万円以下の場合、所得税がかかりません。

つまり、年収額をほぼ丸ごと手取りとすることができ、天引きによるモチベ低下が抑えられます。

また配偶者控除の適用要件を満たします。

つまり、配偶者の税金を抑えることができ、家計全体の税出費も抑えることができます。

ただし金額や地域によっては住民税がかかります。

103万円を超えると

年収が103万円を超えると、所得税の支払いが発生します。

つまり天引きが増え、手取り額が減少します。

といっても所得税自体は大した金額ではなく、年収104万円なら500円ほどです。

手取りの逆転は起きません。

天引きは増えますが、稼いだ額に応じて手取りも増えるというゾーンです。

また配偶者控除を受けられなくなりますが、150万円までは配偶者特別控除が適用されます。

つまり、103万円を超えても150万円までは控除額は変わらないということです。

が、会社独自の配偶者手当などには影響する可能性があります。

例えば、家族手当という名目で被扶養者の数に応じて支給されていた手当も、扶養している家族に一定以上の収入があると支給対象外とされることがよくあります。

103万円の壁まとめ

103万円ジャストまでは壁の内側という扱いです。

超えると、それまでの住民税に加えて所得税もかかり始めるので手取りが減少します。

が、労働者本人の手取りは逆転せず、稼ぐほど手取りも増える年収ゾーンといえます。

配偶者控除は配偶者特別控除となり、いずれにせよ控除は持続します。

会社独自に支給されている家族手当などは支給対象外となる可能性があります。

106万円の壁:条件付きで手取りがガタ落ちするライン

「106万円の壁」は、条件つきで社会保険(健康保険・厚生年金)の加入義務が生じるラインです。

社会保険料の天引き額は大きいので、稼いでいるのに手取りがガタ落ちする、という逆転現象が起きやすいところです。

この壁の適用にはいくつか要件があります。

- 従業員数が51人以上いる会社

- 1週間の所定労働時間が20時間以上

- 月の賃金(額面=総支給)が8.8万円以上

- 継続して2か月以上雇用される見込みあり

- 学生ではない

106万円はボーダー額に注意

この壁の注意点は、106万円ジャストでは既に超えてしまうことです。

上述した社会保険の適用条件で、月収8.8万円以上=年収105万6000円以上となっています。

つまり、この壁は正確には105万5999円の壁ということです。

本記事では便宜上106万円の壁と表現します。

106万円を下回る場合

年収が106万円に満たないと、社会保険料を支払わずに済みます。

この年収ゾーンは、稼いだ分だけ手取りも増えるという、まだ報われているゾーンといえます。

ただし引き続き、所得税と住民税はかかります。

106万円以上の場合

年収が106万円以上になると、条件次第では社会保険料の支払いが必要になります。

社会保険料の天引き額はかなり大きく、さらに所得税と住民税もかかります。

ここで大幅に手取りが減り、年収105万円よりも106万円の方が手取りが少ない、という逆転状態になります。

シンプルに最悪ですよね?

年収が1万円増えたのに、手取りは14万円減る。

毎月1万円が手元から逃げていくわけです。

こんなの誰もが避けたいに決まっています。

ということで、この106万円の壁は多くの人に意識されています。

ちなみに天引き分は社会保険料に充てられています。

傷病手当金や将来の年金額が増えるので、生命保険の特約だと思えばマシかもしれませんね。

ただし年金支給額は全く保証がないので、将来の年金よりも現在の手取りを優先したいという方が多いのかもしれません。

106万円の壁は撤廃が議論されている

106万円の壁は撤廃が検討されています。

→ 「年収106万円の壁」厚生年金の賃金要件 撤廃も検討 厚労省

106万円の壁まとめ

正確には年収105万5999円の壁で、この金額までは壁の内側という扱いです。

105万6000円から壁を越えているとみなされます。

超えると、条件付きで社会保険料の天引きが始まり、手取りが大幅に下がります。

130万円の壁:無条件で手取りがガタ落ちするライン

「130万円の壁」は、無条件で社会保険料の支払い義務が生じるラインです。

106万円の壁では適用に条件がありましたが、130万円ではすべての人が社会保険料を負担させられます。

社会保険料の天引きは大きいので、やはり手取りがガタ落ちする逆転現象が生じ、就労意欲が削がれてしまうだけでなく、家計全体の手取りも減ります。

年収130万円ジャストから壁を越えたとみなされます。

注意点は年収の計算方法です。

この壁から基本給与だけでなく交通費、残業代、ボーナスなども含めて計算されます。

極端な話、基本給与が5万円でも、ボーナスが100万円出ていると年収160万円と算出され、壁を突破してしまいます。

130万円未満の場合

配偶者の社会保険に被扶養者として加入できます。

配偶者に「扶養されている=養ってもらっている」という扱いとなり、自身は社会保険料を支払わずに済みます。

ただし106万円の壁の条件に該当すれば、社会保険料が天引きされてしまいます。

なお、引き続き住民税と所得税は支払う必要があります。

130万円以上の場合

年収130万円以上になると、配偶者の健康保険の扶養から外れます。

つまり、自分自身で勤務先の社会保険に入るか、国民健康保険・国民年金に加入する必要があります。

その分だけ天引き額も大きくなり、年収129万円よりも130万円の方が手取りが少ない、という逆転現象が不可避となります。

この逆転はしばらく続き、年収153万円あたりから解消されます。

年収130万円を越えても配偶者特別控除は続きますが、本人の天引きが増える分、家計全体の手取りはガタ落ちします。

さらに注意:月収ベースで判断される

扶養内か外されるかどうかは、年収ではなく月収ベースで判断されます。

年収130万円を12で割った、ひと月10万83333円を恒常的に越えていると、月単位で扶養から外されてしまいます。

→ 扶養とは? 扶養控除の条件や対象となる範囲などをわかりやすく解説

130万円の壁まとめ

年収130万円ジャストから壁を越えているとみなされるラインです。

超えると無条件で扶養から外れ、自分で社会保険や国民健康保険に加入する義務が生じ、社会保険料の負担が増えて手取りが大幅に減ります。

また自身の手取りだけでなく、家計全体の手取りも減る可能性があります。

130万円の算出には、それまで含まれなかったボーナスなども加味されるので、ボーダー付近を狙うなら算出方法に注意が必要です。

また配偶者の社会保険の扶養から外れるかどうかは月収ベースで判断されるので、月ごとに収入の波がある人も注意が必要です。

壁を越えてもデメリットだけではい

各壁を越えてしまうと手取りが減るというデメリットが目立ちます。

しかし壁を越えることによるメリットもあるので、一応紹介しますね。

将来の年金額を増やせる可能性がある

国民年金に加えて厚生年金にも加入することで、将来の年金支給額が増やせる可能性があります。

もちろん加入期間や天引きされ続けた金額にもよりますが、これは壁を越えずに働いてきた人とは大きな差がつくポイントです。

病気やケガなどの保証が厚くなる

扶養を外れ自ら健康保険に加入することで、傷病手当金(休業補償みたいなもの)や出産一時金を受け取ることができます。

障害年金が上乗せでもらえる

病気などで障害を負った場合、障害厚生年金を受け取れます。

これは障害基礎年金に加えて支給されるので、万一のときは助かる制度ですね。

まとめ:

今回は代表的な年収の壁について概説しました。

- 壁を突破するごとに天引き額が増える

- 壁ごとに「以上」や「未満」などボーダー額が異なるので注意

- 手取りがガタ落ちしやすいのは106万と130万円の壁

- 最も損するのは壁チョイ超えくらいの年収

特に106万円と130万円の壁は手取りの減り方が大きく、超えると損した気持ちになるでしょう。

壁を越えた分は将来の年金として返ってくると言われても、年金制度自体が不安定で不透明ですから、やはり現在の手取りを優先したくなる、というのは私サクリも同じです。

ここまで読んでくれた方は、各壁の特徴をバッチリつかめたと思います。

うまく収入額を調整して、自分が損しないような戦略に役立ててみてくださいね。

参考文献

→ 【106万円・130万円の壁】パートで働き損となる年収はいくら?損を取り戻すにはいくら稼げばよいのか – タマルWeb