2024年10月1日から始まった、SBI全世界高配当株式ファンド(年4回決算型)

配当もキャピタルゲインも狙うという、とても魅力的な投資信託です。

今回はこのファンドを、2025年10月31日基準の月次レポートをもとにレビューしてみます。

なおこの記事は定期的に更新していきます。

- 4つのマザーファンドに投資するファンド

- 9割以上が株式、うち52%が米国に偏っている

- セクタ構成はディフェンシブと景気敏感株のバランスが良さそう

- どのファンドも世界各国の金利と、トランプ相互関税の影響を注視しているよう

直近の成績

期間収益率

過去1ヵ月:4.15%

過去3ヵ月:8.36%

過去6ヵ月:20.1%

過去1年:16.6%

設定来:22.1%(2025年2月は7.05%)

設定来含むすべての期間でプラスリターンとなりました。

2025年5月あたりの暴落はトランプショックによるものでしょう。

こちらは全世界を投資対象としたファンドですが、日本株の高配当を狙ったファンドもあります↓

分配金

2025年5月および8月の決算で、それぞれ1万口あたり100円の分配金が出ています。

ポートフォリオの状況

・株式組入比率:92.82%

・配当利回り:2.98%

配当利回りは4.1%(2024年12月)→ 3.95%(2025年2月)→ 2.98%(今回)と漸減しています。

株以外の約7%の資産クラスが気になりますね…。

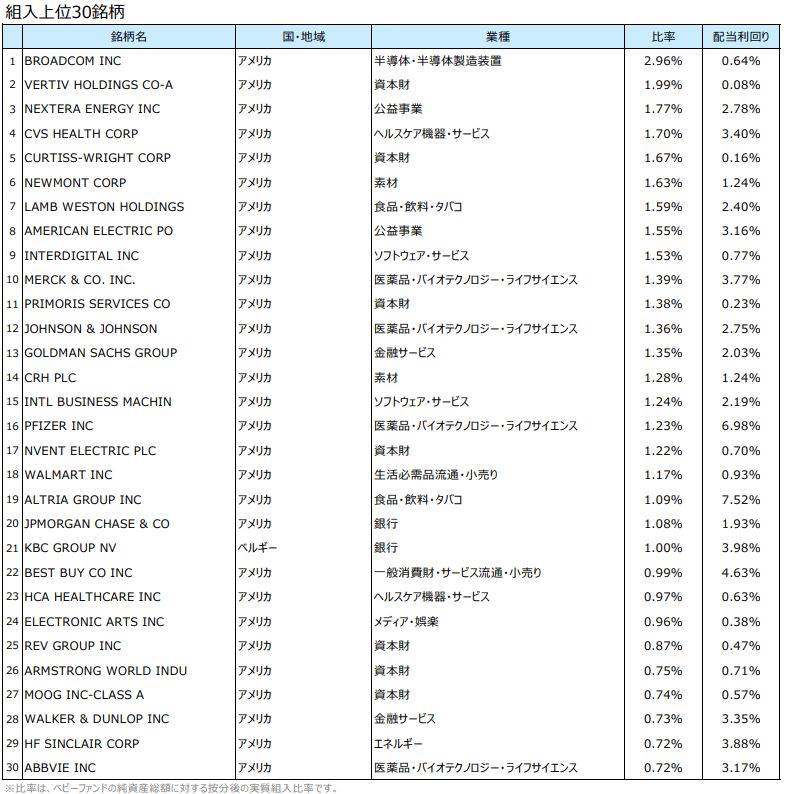

組入銘柄・セクタ比率

ファンド全体の構成銘柄数は公表されていません。

組入上位30銘柄までは公開されています。

組入銘柄

※▼リストはタップすると拡大します。

各銘柄の保有比率は最大でも2.96%であり、かなり細かく分散を効かせているようです。

統計学的に、分散投資の有効性が出てくるのは70銘柄以上といわれています。

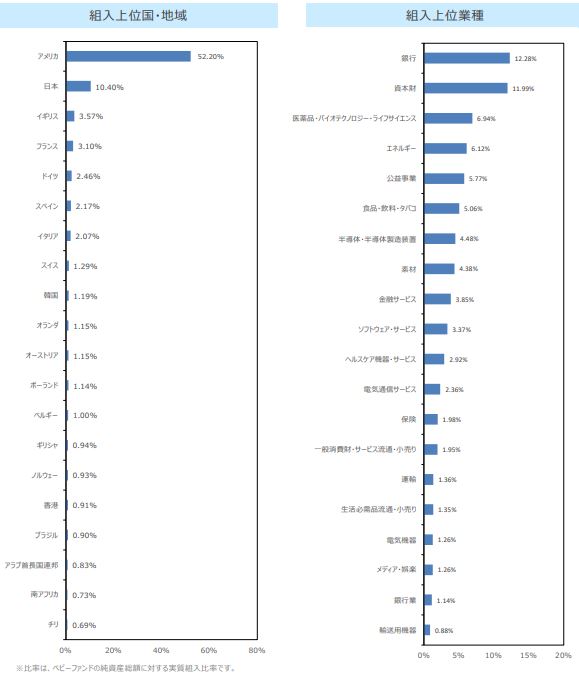

地域・セクタ

※▼リストはタップすると拡大します。

地域はアメリカ52%とかなり偏っています。

地域分散は弱く、地政学的リスクは高いといえるでしょう。

セクタ比率上位は資本財で約12%、銀行で約12%を占めています。

資本財は(chatGPT的には)景気敏感株に分類されるようです。

企業が設備投資をするときに買われるセクターなので、景気の良し悪しの影響を受けやすい、というのが主な理由です。

銀行は景気敏感株に分類されることが多いセクタです。

第4位エネルギーのセクタ分類は曖昧なことが多く、MSCIではディフェンシブ、モーニングスターでは景気敏感株とされています。

全体としてはディフェンシブとセンシティブが半々くらいのバランスとなっているようです。

ファンドの運用状況

このファンドは4つのファンドから成るので、4種類の運用状況が公開されています。

以下は全て、2025年10月31日基準の月次レポートから抜粋・要約したものです。

SBI米国高配当株式マザーファンド

10月はS&P500などの主要指数は堅調に推移。米中摩擦貿易が意外と融和的だったこと、強気のAI投資動向による。FOMCによる利下げも影響あり。

情報技術、ヘルスケアなどが上昇。

素材、エネルギーなどのパフォーマンスは悪化。

ブロードコム、バーティブなどがプラス寄与。

アルトリア、AT&Tなどがマイナス寄与。

今月のポートフォリオ管理で、ヘルスケア、公益、資本財などのウエイトを上げ、一般消費財、通信、不動産などを減らした。

トランプ大統領による相互関税は最終的に条件緩和されることが多く、景気、業績、金利などの要因とともに相場材料として定番化。

今後は相互関税、FOMCやECBの政策動向が影響し合う局面になるとみられ、より不確実で複雑な、先行き見通しの不透明感が長期間続く可能性。

SBI欧州高配当株式マザーファンドⅡ

10月はSTOXX Europe 600指数をはじめとする代表的な指数が史上最高値を更新。

米中摩擦への懸念払拭がプラス材料となった。

国別ではフィンランド、オランダ、スウェーデンなどが比較的堅調。

デンマーク、英国などが軟調。

セクタでは公益事業、情報技術、ヘルスケアなどが堅調。

通信サービス、金融、素材などが軟調。

アイルランド銀行グループ、ASML、KBCなどがプラス寄与。

BNPパリバ、ラインメタル、ノボノルディスクなどがマイナス寄与。

今月のポートフォリオ管理で、ヘルスケア、情報技術などのウエイトを増やし、通信サービス、金融などを減らした。

総括としては上で紹介した米国高配当株式マザーファンドとほとんど同じ。

ファンドとしてはGRANOLASなどへも投資し、インカム&キャピタルゲインを狙っている。

※GRANOLASとは、欧州を代表する11企業の略称。GAFAMみたいなもの。

高く安定した成長性、強固な財務基盤、良好な配当利回りなどが特徴。

SBI日本高配当株式マザーファンド

当ブログの、SBI日本高配当株式ファンドの記事で紹介しています。

SBI新興国高配当株式マザーファンド

10月の新興国株式市場は上昇(米ドルベース)。

FOMCの利下げ実施、米中摩擦が融和的だったことが背景。

中国、韓国、台湾ともにAI、半導体関連が値上がり。

インドは中銀の経済成長見通し引き上げなどで買われた。

その他の市場は概ね横ばい。

セクターでは情報技術、資本財、サービスなどが好調。

不動産、生活必需品などが軟調。

国別では勧告、台湾などが好調。

香港、トルコなどが軟調。

オーレン、バンコデチレなどがプラス寄与。

OPAP、ブラジル石油公社などがマイナス寄与。

総括はやはり米国・欧州高配当株式ファンドとほぼ同じ。

引き続き新興市場の高配当銘柄中心に投資していく。

全世界的に、トランプ大統領の相互関税の最終的な行方と、FOMC・ECBの金利に振り回されそうな予測です。

ファンドの基本情報

ファンド特色

4つのマザーファンドを投資対象とし、高水準のインカムゲインと中長期的なキャピタルゲインによるトータルリターンを追求する。

基本的には、ポートフォリオの平均配当利回りが市場平均を上回るように銘柄選定・投資比率決定を行う。

設定日

2024年10月1日

手数料

買うとき(購入時手数料):なし

保有時(信託報酬):0.055%

売るとき(信託財産留保額):なし

…コストは激安の信託報酬のみです。

分配方針

決算月は年4回(2・5・8・11月)。

分配金額はファンドがいい感じに決定し、原資が少額の場合は分配しないこともあるようです。

分配対象額の範囲は、繰越分を含めた経費控除後の配当等収益と売買益(評価益を含みます。)等の全額とし、委託会社が基準価額水準、市場動向等を勘案して収益分配金額を決定します。ただし、分配対象額が少額の場合等は、分配を行わない場合があります。また、将来の分配金の支払い及びその金額について保証するものではありません。

交付目論見書より

販売会社

SBI証券だけです。

このファンドを買うにはSBI証券に口座を開設する必要があります。

NISA適用

成長投資枠のみで購入できます。

つみたて投資枠では、条件を満たしていないので購入できません。

少額積立可能

100円以上1円単位で買付できます。

最低100円からで、101円でも買えるということです。

売却時も100円以上1円単位で発注できます。

まとめ

今回はSBIの欲張りファンドについて、私見とともに紹介しました。

- 4つのマザーファンドに投資するファンド

- 9割以上が株式、うち52%が米国に偏っている

- セクタ構成はディフェンシブと景気敏感株のバランスが良さそう

- どのファンドも世界各国の金利と、トランプ相互関税の影響を注視しているよう

構成する資産クラスはほとんどが株式なので、全体としてはハイリスクな商品に分類されるでしょう。

NISAの成長投資枠でしか購入できないことからも推測できます。

魅力的な商品ですが、買い方次第でいくらでもリスク低減を図れるので、ここまで読んでいただいた皆さんが損しないような投資行動を取れることを、心から祈ります。

参考資料

SBI全世界高配当株式ファンド(年4回決算型)

月次レポート 2025年10月31日基準(閲覧日:2025年12月13日)

※文中に出てくる具体的な投資商品などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際に投資するかの判断は自己責任にてお願いします。