「株のサーキットブレーカーってなに…?」

株価暴落時はサーキットブレーカーが発動することがありますよね。

この記事では、

・投資でのサーキットブレーカーとは何か

・日本のサーキットブレーカー制度はどんなルールか

・発動するとどうなるのか

についてサクッと解説。

読んでも暴落は回避できませんが、発動時のマーケットの様子が少し見えるようになるはずです。

- サーキットブレーカーは極端な値動きを抑える制度

- 発動すると一時的に売買取引ができなくなる

- 日本では先物、オプション取引がサーキットブレーカーの対象

- 現物株式にも似たような制度はある

サーキットブレーカーは極端な値動きを抑える制度

投資のサーキットブレーカーとは、金融商品の極端な値動きを抑える制度です。

発動すると対象商品の取引が一時的に中断され、売買できなくなります。

制度の目的は、商品価格の急変動を防ぎ、投資家に冷静な判断を促し、市場の混乱を避けるためです。

取引中断している間に投資家に落ち着いてほしい、ということですね。

なお、売りだけでなく買い殺到のときも発動対象です。

日本ではアメリカのように頻繁に発動されることは少ないですが、どういう制度なのか知っておけば、実践で慌てずに済むかもしれません。

株式は日本のサーキットブレーカー対象ではない

日本市場では、株式・債券・ETF(上場投資信託)等の現物市場はサーキットブレーカーの対象ではありません。

それでもサーキットブレーカー発動が株価急変と連動しているのは、サキブレ対象となる先物やオプション取引での急変を反映しているからです。

日本でのサーキットブレーカーの対象は、先物・オプション取引を担っている大阪取引所と東京商品取引所の2市場です。

株式でおなじみの東京証券取引所(東証)は対象外なのです。

株式には「特別気配制度」「連続約定気配制度」がある

現物株式には、サーキットブレーカーの代わりとなる制度が2つあります。

特別気配制度

いわゆるストップ高安です。

売買どちらかの注文が殺到し値幅制限を超えると、約定が保留されます。

売られまくるとストップ安、買われまくるとストップ高の状態です。

約定がストップするからストップ安(高)と呼ばれるんですね。

約定の保留期間は状況によりまちまちで、極端な場合はその日のラスト(大引け)でも約定しないこともあります。

この制度で一日の中での価格変動を制限することで時間を稼ぎ、投資家を落ち着かせる効果が期待されます。

実際は落ち着かないんですけどね…。

連続約定気配制度

それまでの約定価格に対して極端に高い(安い)価格で約定すると、極端な値動きが出ていることを知らせた上で1分間約定が保留されます。

この制度は、瞬時の価格変動をリアルタイムで投資家に知らせることで、価格変動を相殺する反対注文を誘導し、やはり価格の急変動を抑える目的があります。

日本におけるサーキットブレーカー

日本でサーキットブレーカーの対象となるのは、先物とオプション取引です。

サーキットブレーカー制度はSCBとDCBの2種類があります。

SCB:静的サーキットブレーカー

static circuit breakerを略してSCBです。

価格が制限値幅を超えて急変した時、10分間以上の取引中断の後、値幅を拡大して取引が再開されます。

制限値幅の基準となる価格が同日内で固定(static)されているため、SCBと呼ばれます。

正式には「制限値幅及びサーキット・ブレーカー制度に基づく取引中断措置」とされています。

例えば日経225先物なら、上下8%の価格変動で1回目のSCBが発動し、中断中に値幅が上下12%まで拡大されます。

再開後に12%を超えたら2回目のSCBが発動、今後は上下16%まで拡大されて取引再開。

さらに16%を超えた場合は、3回目のSCB発動はありません。

SCBの発動条件や回数は商品によって異なります。

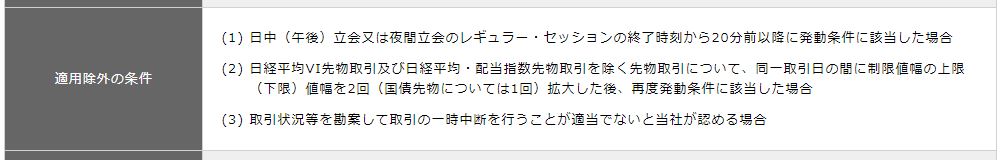

DCB:動的サーキットブレーカー

dynamic circuit breakerを略してDCBです。

発動の基準となる値段(DCB基準値段)がリアルタイムに変動するため、DCBと呼ばれます。

DCB基準値段の値幅を超える値段で売買注文が対当すると、取引が15~60秒間中断されます。

DCBが継続して発動する場合は中断時間は順延されます。

中断している間にDCB基準値段が中断直前に約定した値段に更新され、DCB解除と同時に板寄せで取引が再開されます。

JPXでは「即時約定可能値幅に基づく取引の一時中断」とされています。

わかりやすいように適当な数字を例にして考えると、

基準値段が150円、下限値段が100円のときに80円で売買注文が向き合うと、下限の100円まで約定したあと即時にDCBが発動、取引が停止します。

中断中に基準値段が150円から100円に更新され、下限値段も70円に更新されます。

基準も下限も更新された状態で、DCBが解除されます。

繰り返しますが、この数字も値幅も適当で不正確です。

実際は値幅上下3.0%のように細かく決まっているので、詳細はJPXのサイトをみてみてくださいね。

発動は公式サイトでチェックできる

JPXには、サーキットブレーカー発動情報というページがあります。

ここでは秒単位でサキブレの発動が公開されています。

災害情報のようですね…

サーキットブレーカーへの対処法は予防がベスト

サキブレ発動時は急騰でも急落でもパニックになりますよね。

現物株式でも昼休みにスマホをチェックしたらストップ安になっていたり、とにかく慌てがちです。

予防がベスト

サーキットブレーカー発動時に焦らないよう、予防できればベストです。

ファンダメンタルズ分析を充分に行って、最初から激安の株価で買っておけば、暴落してもまだ利益が出ている状態でいられるかもしれません。

また、一度に大量購入するのではなく、10株ずつなど小ロットで購入しておけば、暴落しても減る資産総額を抑えられるでしょう。

もちろん株式以外の資産に分散させておくことも有効です。

発動時にできること

それでもサーキットブレーカー発動時になにかできることはないか、と焦る気持ちも痛いほどわかります。

サキブレの主旨からいえば、売買せず静観したり、単元未満株のみやり取りするのがベターといえるでしょう。

たとえストップ安でもすべて売らずに10株だけ売るなど部分的な損切りをすれば、その後に株価が上がったときには利益が残せますし、さらに暴落して泣く泣く残りの全株を売却したときも最大損失は防げます。

もともと長期保有前提の銘柄は、当初の戦略次第では一切売らずにホールドし続けるべきですし、

ファンダメンタルズ分析に自信があれば小ロットで買い増す手もあるでしょう。

やらないほうがいいこと

逆にやってはいけないのが、価格急変に焦って極端な売買をしてしまうことです。

即時に全株を売ったり、大量の逆張り注文を出すことなどは、避けた方がよいでしょう。

私サクリの失敗談として、持ち株がストップ安となったので急いですべて売り払い、ドヤ顔で損切りできた自分に満足していると、今度は急反発したので急いで100株を買い、また下落して含み損に耐えられず数日で売り、損失を重ねてしまいました。

もちろんその後の株価は上昇し、余計な売買をせずに数ヶ月ホールドできていればむしろプラスで終わっていたのになあ、という経験がよくあります。

ストップ高安でもサーキットブレーカー発動でも、価格の短期的な動きに過剰反応しないことが、あとから見ると最も無難な選択肢であることが多いのです。

まとめ:投資家を冷静にさせる制度

今回は、投資におけるサーキットブレーカーについてまとめました。

- サーキットブレーカーは極端な値動きを抑える制度

- 発動すると一時的に売買取引ができなくなる

- 日本では先物、オプション取引がサーキットブレーカーの対象

- 現物株式にも似たような制度はある

サーキットブレーカーは投資家に冷静な判断を促すための仕組みです。

手軽に取引できる現物株には、代わりの制度として特別気配や連続約定気配があります。

いずれにしても、発動時に慌てて極端な売買をすると損しがちです。

事前の戦略で狼狽を予防しておくか、短期的な値動きに惑わされないメンタルで乗り切りましょう。

参考文献: