「プラチナプリファードの還元率、本当に改悪なの…?」

改悪となるかどうかは、年間のクレカ利用額に左右されることになりました。

この記事では、プラチナプリファードのクレカ積立運用を考えている方に向けて

・自分の場合は改悪になるのか?

・どう使えば改悪を避けられるのか?

について紹介します。

- 年収600万円未満だと改悪となりそう

- 年収750万円あれば、改悪の影響を抑えられる

- 年会費負けしない損益分岐は年間300万円ほどの決済が必要

今のうちに読んでおけば、改悪前に手が打てるかもしれません。

なお、本記事では主に年会費をペイできるかについて書いています。

プリファードストア(特約店)でのポイント還元や付帯保険の価値については無視していますので、ご留意くださいね。

プラチナプリファードの改悪って?

SBI証券の提携クレカである三井住友カードで、還元率の変更と条件の追加が行われます。

特にプラチナプリファードは多くの人にとってポイントを稼げないカードになりそうです。

今までは無条件で5%還元だったところが、条件つきで最大でも3%しか還元されなくなります。

今までと同じような使い方をしていると、獲得ポイントが大幅に減るかもしれません。

→ 「三井住友カード つみたて投資」サービス内容改定のお知らせ

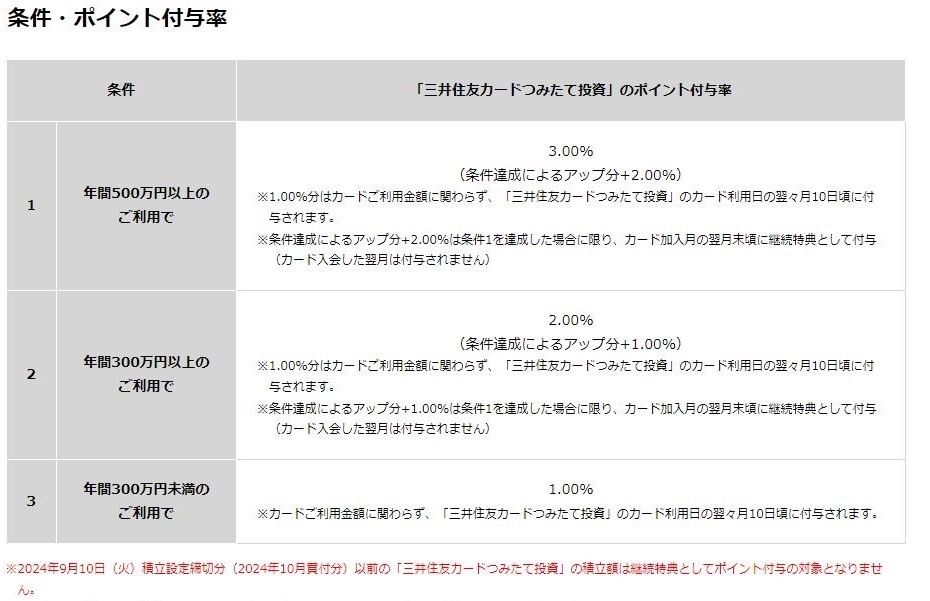

条件を整理

ざっくりいうと、クレカ積立の還元率を上げるにはショッピングでたくさん決済しないといけないカードになります。

■変更は2024年11月の投信買付ぶんから適用。

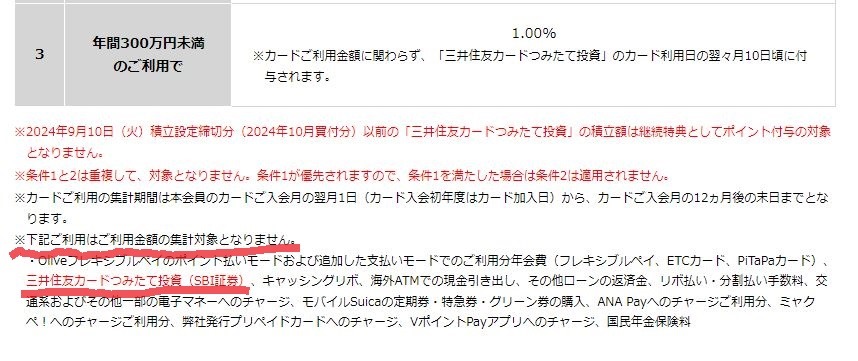

■クレカ積立の還元率は1~3%で、年間の利用額で決まる。

この年間利用額にクレカ積立ぶんは含まれず、ショッピング利用のみ。

■クレカ積立による還元ポイントは、まず1%ぶんは確実に獲得。

さらに2~3ポイントを上乗せする形で年間最大3%。

■その2~3%が上乗せされるタイミングは年間利用額が確定した後。

2年目以降もカードを継続利用する場合の特典という扱い。

■別の継続特典として、年間100万円利用ごとに1万ポイント獲得。

ただし4万ポイント獲得したら終了。

■通常のショッピングの還元率は1%。

■プラチナプリファードの年会費は33000円。

完全に改悪となってしまうのは、クレカ積立しかやらない人

プラチナプリファードで普段のショッピング決済をせず、クレカ積立しかやらない人にとっては完全に改悪となります。

それは、ショッピング利用でもそれなりの額を決済しないと、クレカ積立の還元率が上がらないからです。

例えば積立とショッピングを別のカードで決済していると、プラチナプリファードでいくら積み立ててもショッピングの年間利用額が足りず、積立の還元率が最低の1%となってしまいます。

今まで無条件で5%還元だったことを考えると、どう考えても改悪となってしまうでしょう。

この場合、年間200万円の決済が、ショッピング利用だけで年会費をペイできる損益分岐です。

ただし3年目以降は330万円決済が必要になります。

あくまで年会費をチャラにできるだけなのでプラマイゼロ、つまり得られるポイントもゼロです。

これでは年会費を払うためにショッピングしているようなものですね…

年会費を無視できるのは、年間330万円以上使う人

ショッピングで年間330万円以上決済する方は、クレカ積立をしなくとも年会費をチャラにできます。

加えて、年間300万円を越えるとクレカ積立の還元率が2%にアップします。

継続特典(1万ポイント/100万円利用)が尽きる3年目以降は、ショッピング300万円とクレカ積立を年間15万円(月1万2500円)するだけで年会費がチャラとなります。

トータル年間315万円支払えばOKとなります。

ただ、年収400万円程度だと手取りが8割として320万円ですから、ショッピング決済だけで300万円は非現実的でしょう。

クレカ積立をする余裕もないかもしれません。

年会費は無視できますが、手元に残るポイントはほとんどないので、この場合も改悪と感じざるを得ませんね。

改悪を避けられるのは、年間500万円以上使う人

改悪の影響を最小限にするためには、クレカ積立の還元率を最高の3%にするべきでしょう。

そのためにはショッピングで年間500万円以上を決済する必要があります。

その時点で5万ポイントが確定し、さらにクレカ積立ぶんが3%還元されます。

年500万円とクレカ積立36万円(月3万円)の場合、継続特典がなくても年間6万800ポイント獲得となり、年会費を引いて2万7800ポイントが残ります。

このためには年手取り600万円ほど必要で、良心的に8がけして年収750万くらいないと達成できません。

日本の平均年収が458万円、中央値が396万円であることを考えると、多くの人はこの域に到達できていません。

しかし大本営は、500万円決済する顧客も相当数いらっしゃるとの見解です。

つまり、今般のプラチナプリファードの変更は、平均的な年収層を落とし、比較的高年収の層に合わせたアプローチと言えるでしょう。

恩恵を受けられるボーダーは年収600万円?

改定後のプラチナプリファードが向いているのは

・年収750万円以上

・年間ショッピングが500万円以上

・さらにクレカ積立ができる人

を全て満たす人です。

年間ショッピングの還元率は同業他社と同レベルですが、クレカ積立の還元率が3%とズバ抜けています。

5%より下がったとはいえ、ポイントの貯めやすさは最強といえるでしょう。

プラチナプリファードが向かない人は、年収600万円に満たない人です。

年手取りが480万円くらい、そのうち300万円強をショッピング支払い、180万円を貯金や現金決済に充てればギリ年会費負けしませんが、だったら年会費が安い他のクレカを使うのが妥当ですよね。

750万円や600万円などは完全に私の独断ですが、クレカのメリデメを判断するときに年収をベースにして考えると、具体的な使い方をイメージしやすいですよね。

年会費の損益分岐点は?

私たち市井にとって500万円のショッピング利用は到底無理です。

そこで、クレカ積立額をもとにして必要なショッピング額を試算してみました。

■クレカ積立を一切しない場合

ショッピングで年間200万円決済すれば年会費がチャラです。

ただし3年目以降は年間330万円決済が必要です。

■月3万円クレカ積立する場合

ショッピングで年間194万円決済すればチャラ。

ただし5年目以降は294万円決済が必要。

■月5万クレカ積立の場合

ショッピングで年間170万円決済すればチャラ。

ただし5年目以降は270万円決済が必要。

■月10万クレカ積立の場合

ショッピングで年間110万でチャラ。

ただし5年目以降は210万円決済が必要。

代わりのクレカは?

改悪となってしまう人におすすめのクレカを2つ紹介します。

マネックスカード

・年会費実質無料

・月5万円までクレカ積立還元率1.1%

・ショッピング還元率1%

年会費を気にせず無難な還元率を誇る、とても使いやすいカードです。

ブランドはJCBのみです。

気軽に持てるので、普段使いとクレカ積立はこれ1枚で充分かもしれません。

→ マネックス証券

リクルートカード

・年会費無料

・投信積立できない

・ショッピング還元率1.2%

あまり聞きませんが、年会費無料でショッピング還元率が高めです。

ただし投信積立設定ができません。

普段使いメインの方は検討してみても良いかもしれませんね。

→ リクルートカード

ちなみに2枚持ちしてマネックスカードでクレカ積立&リクルートカードでショッピングと使い分ければ、どちらも1%越えのポイント還元となります。

2枚持ちといっても財布に入れておくのはリクルートカードだけとなるでしょうから、実運用上はそこまで煩雑ではないと思いますよ^^

まとめ:最低330万円使わないと損

今回は、プラチナプリファードの改悪についてまとめました。

- 年収600万円未満だと改悪となりそう

- 年収750万円あれば、改悪の影響を抑えられる

- 年会費負けしない損益分岐は年間300万円ほどの決済が必要

残念ですが、年収500万円弱の多くの方にとっては改悪となりそうです。

クレカ積立は額が大きいので、戦略次第で年間獲得ポイントが大きく変動します。

この記事が皆さんのクレカ戦略の一助になれば幸いです。

参考文献

https://www.tokyo-np.co.jp/article/347710

https://www.free-denshi.life/entry/2024/03/29/235159

https://www.free-denshi.life/entry/2023/02/22/010720

https://cre-tan.com/smbc-platinum-preferred-gold-nl/

https://www.musashi-corporation.com/wealthhack/median

https://www.tokyo-np.co.jp/article/347710