「生命保険料控除って、払った保険料分が戻って来るってこと…?」

だといいのですが、違うのです。

しかし少額ながらも節税できるので、該当する方はぜひ利用しましょう。

この記事では、生命保険料控除の基本についてサクッと解説。

読んでいけば生命保険料控除でのオトク額がわかり、年末調整の書類提出もやる気になるかも?

- 生命保険料控除は、所得税と住民税を安くできる処理

- 年収400万円だと、1万円くらい節税できる

- 年末調整で申請、忘れても確定申告で申請できる

なお、保険契約には新制度と旧制度がありますが、簡単のためにこの記事では新制度のみを前提としています。

新制度は2012年1月1日以降に契約した保険のことです。

生命保険料控除とは?

全15種類ある所得控除のひとつで、所得税・住民税を安くできる制度です。

支払った生命保険料に応じた一定の金額が、その年の所得から引き算されます。

つまり課税所得を減らすことができ、間接的に所得税・住民税を安くできます。

課税所得×税率=取られる所得税・住民税

生命保険料控除では、この課税所得を小さくできます

生命保険料控除の利用は自由ですが、節税のためにもぜひ活用したいですよね。

対象となるもの

生命保険料控除を利用するには、人物・商品で条件があります

保険料を支払った人が対象

生命保険料を支払った人が控除を受けられます。

保険金の受取人でも契約者でもなく、支払った人が控除を受けられます。

生命保険料控除の対象となる生命保険契約等とは、一定の生命保険契約等で、その保険金等の受取人のすべてをその保険料の払込みをする者またはその配偶者その他の親族とするものをいい、契約者が誰であるかは要件とされていません。

出店:No.1140 生命保険料控除 より抜粋

例えば、保険金の受取人が妻、保険料の支払者が夫なら、契約者が誰であっても、支払者である夫が生命保険料控除を受けられます。

落とし穴として、受取人が支払者・配偶者・その他親族、というのがポイントです。

もし離婚したら、すぐに受取人を(元)配偶者から親族へ変更しないと、変更までに支払う保険料は生命保険料控除の対象にはなりません。

あなた自身が保険料を支払っている場合、誰が保険金の受取人なのかが重要となります。

対象となる商品は3種類

控除対象とできるのは、以下の3種類だけです。

- 一般生命保険

→終身、定期、学資、収入保障保険など - 介護医療保険

→医療、がん、介護保険など - 個人年金保険

→税制適格特約があるもの等、諸条件あり

参照:個人年金保険料控除とは?適用される条件や控除上限額、計算方法を徹底解説! – マニュライフ生命

各種財形保険、保険期間が5年未満の貯蓄保険、団体信用生命保険などは対象になりません。

また、旅行のときに500円くらいで一日だけ加入する国内旅行傷害保険も対象外です。

旅行保険に死亡保障がついていても、生命保険ではなく損害保険であるため、控除の対象外となることがほとんどです。

自分が加入している保険の種類は、契約時の保険証券や年末に保険会社から送られてくる控除証明書で確認できます。

控除できる額は?

所得税と住民税で異なっています。

所得税は3種類の保険それぞれで最大4万円が控除できます。

年間の控除最大額は12万円です。

住民税は3種類の保険それぞれで2万8000円が控除できます。

しかし年間の控除最大額は、7万円と決まっています。

2万8000円×3=8万4000円ではない、というのがトラップです。

あと1.4万分くらい控除してくれればいいのに…。

ということで、最大で所得税は12万円、住民税は7万円を所得から控除できます。

所得税は年末調整に反映されますが、住民税は来年6月分からが安くなるので、実感は薄いかもしれませんね。

住民税のように時間差で節税効果が出てくるのは、ふるさと納税も同じです。

いくら安くなる?

生命保険料控除で実際にいくら節税できるか、計算してみます。

控除額は7万円ちょい

まずは課税所得からいくら控除できるかチェックです。

平均的な年間の払込保険料額は、こちらの2022年の調査を参照しました。

30代の男性は年間19.9万円、女性は14.0万円の生命保険料を払っているようです。

ここでは年間の保険料支払額を15万円とし、内訳は8万円が一般生命保険、7万円が介護医療保険とします。

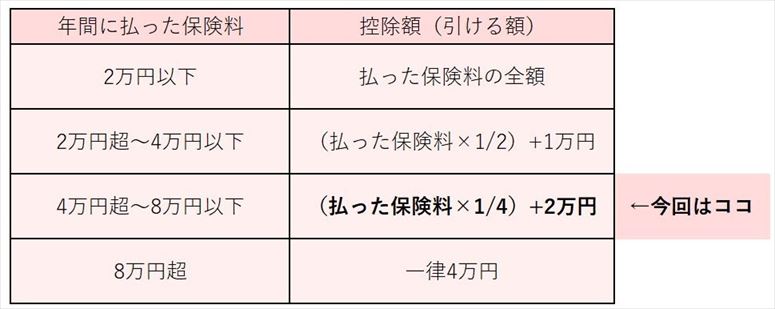

控除額は速算表を使い、所得税と住民税で分けて考えます。

(出典:生命保険文化センター)

(出典:生命保険文化センター)

ここから計算すると、所得税は7万7500円、住民税は5万6000円を控除できます。

次は、これらの控除がどれくらい手取りに影響するか見ていきましょう。

トータル1万円くらい安くなる

所得税と住民税で税率が異なるので、ここでも分けて考えないといけません…。

- 年収400万円

- 所得控除は基礎控除、社会保険料控除、生命保険料控除のみ

- 給与所得控除はこちらのシミュレータを利用

- 社会保険料控除額はこちらのシミュレータを利用

まずは所得税を計算

課税所得と税率をチェックします。

給与所得-所得控除=課税所得

276万円-48万円-60万円-7.75万円=160万2500円

※7.75万円が生命保険料控除です

課税所得160万2500円の所得税率は5%です。

(所得税率の算出方法はこちらで解説しています)

復興特別所得税も加味すると、年間の所得税額は8万1800円です。

生命保険料控除がないと8万5700円で、差額の3900円がオトク額です。

つまり、7万7500円を控除した結果、3900円の所得税を節約できたということです。

かなりショボいですね…。

住民税を計算

課税所得と税率をチェックします。

住民税の控除額は5.6万円なので、所得税のときとは違うことに注意です。

給与所得-所得控除=課税所得

276万円-48万円-60万円-5.6万円=162万4000円

税率は所得額に関係なく一律10%です。

(→個人住民税 – 総務省)

162万4000円×10%で、年間の住民税額は16万2400円です。

生命保険料控除がないと16万8000円で、差額の5600円がオトク額です。

つまり、5万6000円を控除した結果、5600円の住民税を節約できたということです。

こちらも大したことないですよね…。

今回の例では、所得税と住民税を合わせて9500円が節税できました。

ないよりマシだけどやっぱりショボいですよね…

【保険料支払額のデータ元】

今回参照したデータは以下の場所にあります。

興味があれば覗いてみてくださいね。

出典:公益財団法人 生命保険文化センター

2022年度「生活保障に関する調査」

調査結果一覧 第Ⅵ章 生命保険の加入状況

年間払込保険料(全生保)

「男性」「女性」タブ

30代 平均(万円)

年末調整か確定申告する

会社勤めの方なら、年末調整の書類を提出することで生命保険料控除を受けられます。

その際、上で計算したような控除表が出てくるはずです。

また、年末調整の提出を忘れてしまった場合でも、確定申告をすれば適用を受けられます。

最近の確定申告はスマホで10分くらいでできるので、1万円の節税のためにもぜひやってみましょう。

まとめ:節税はショボいが損はない

今回は、生命保険料控除の基礎をまとめてみました。

- 生命保険料控除は、所得税と住民税を安くできる処理

- 年収400万円だと、1万円くらい節税できる

- 年末調整で申請、忘れても確定申告で申請できる

節税額は意外と少なく、年収が2000万円を超える方でも5万円弱しか節税できません。

しかし利用すれば確実にいくらかは節約できるので、該当する方は利用しないともったいない控除といえます。

光熱費や税金も上がる一方ですし、できる節税テクを片っ端から実践していきたいですね。

参考文献

No.1140 生命保険料控除

No.1141 生命保険料控除の対象となる保険契約等

年末調整の生命保険料控除の上限はいくら?旧制度と新制度の違いや計算方法も解説

生命保険料控除とは?控除額の計算方法や年末調整で役立つ知識を解説!

住民税はいくら納める?年収から計算する方法や抑える方法を解説

税金の負担が軽くなる「生命保険料控除」

30代の生命保険の平均保険料月額は?家計を圧迫せず必要な保障を選ぶ方法も解説

旅行保険は年末調整の対象になるの?