「クレカで積立したいけど、年会費で損したくない…!」

最高の還元率だった三井住友プラチナプリファードも、2024年の改悪により選択肢から外す人も多いと思います。

すると、年収400~500万円くらいの方にとってコスパの良いクレカは何があるでしょうか。

今回は資産運用をしている方へ向けて、年会費込みで積立投資と相性のよいクレカ×証券会社を考えます。

- マネックスカード×マネックス証券

投信1.1%

普段1.0%

年会費 実質無料 - 楽天ゴールドカード×楽天証券

投信0.75%

普段1.0%

年会費 ペイ可能 - 三井住友カード ゴールド(NL)×SBI証券

投信0.75~1.0%

普段0.5~7.0%

年会費 永年無料可 - リクルートカード

投信不可

普段1.2%

年会費 完全無料

プラチナプリファード以外の選択肢

クレカ積立はポイントがつくのが魅力ですよね。

今までは、5%の還元率を誇る三井住友プラチナプリファードカードとSBI証券の組み合わせが間違いなく最強でした。

しかし、2024年10月より還元率が改悪され、SNS上では新たなクレカを探す人であふれています。

この記事にはプラチナプリファード以外を探す目的で訪れた方もいらっしゃるでしょう。

5%に次ぐ還元率では、1%が現実的です。

年会費を取り返せる損益分岐点を気にしたくない方は、年会費無料のカードを選べば気楽に保有できますよね。

つまり今後、保有コストを考慮すると還元率1%付近が最高かつ充分で関の山ということになります。

年会費、クレカ積立、普段使いの還元率を勘案して、年収400万円台の方でも持ちやすいクレカを再考してみます。

年会費を無視できるクレカは?

積立投資に利用できるクレカは、基本的に証券会社指定のものです。

マネックス証券ならマネックスカード、楽天証券なら楽天カードといった具合です。

SBI証券は三井住友、東急など6社のカードと提携しています。

マネックスカード(JCB)×マネックス証券

年会費 初年度無料(2年目以降は年に1度でも使えば無料)

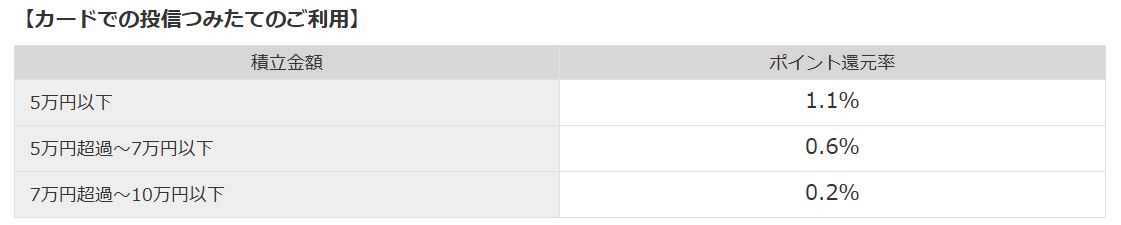

投信積立 1.1%(5万円まで1.1%、7万まで0.6%、10万まで0.2%)

普段使い 1.0%

ポイントの使い道 獲得できるマネックスポイントは、1:1でアマゾンギフトカードにできます(詳細はこちら)

カードを持てば使うはずですから、マネックスカードの年会費は実質無料といえます。

この決済対象は投信積立でも普段使いでもOKなので、いわゆるクレカ修行をしなくても年会費無料とすることができます。

強みは1.1%という積立還元率の高さです。

他社の1.0%と比べると微々たる差ですが、証券会社の中でも最高水準の還元率といえます。

また普段使いでも1.0%なので、こちらも最低限は担保されていると思います。

年会費が無料でそれなりの還元率があるので、ちょうどいいクレカという印象です。

私サクリもメインカードとして使っています。

注意点

マネックスカードを作るには、マネックス証券の証券総合取引口座が必要です。

特に複雑な手続きはないので、口座を開設済みの方やこれから開設する方は、ぜひマネックスカードも申し込んでみてくださいね。

積立の全額が1.1%ではないことは要注意です。

還元率は金額により段階的に漸減します。

月5万積立→月550ポイント(トータル還元率1.1%)

月10万積立→月730ポイント (同0.73%)です。

付帯保険はありません。

多くのクレカには、保有しているだけで国内外旅行保険などが付きますよね。

これがマネックスカードにはついていません。(さすがにカード盗難保険はついています)

年1回も使わないと年会費が550円かかります。

こんな方にオススメ

月5万円くらいで積立投資をしている方に向いているでしょう。

投信の還元率の高さは唯一無二ですが、付帯保険は全くないので、そこは別のカードでカバーする必要があります。

投資用のカードだと割り切るといいですね。

楽天ゴールドカード×楽天証券

年会費 2200円(無料となる条件なし)

投信積立 0.75% or 1.0%

普段使い 1.0%

ポイントの使い道 楽天経済圏ほぼ全てのサービスに使える(詳細はこちら)

投信積立の還元率は、購入する投資信託の費用によって2種類に分けられます。

ざっくりいうと、信託報酬の高い商品なら1.0%、安い商品なら0.75%となります。

普段使いの還元率は最低でも1.0%で、ここから楽天独自のポイントアッププログラムで上乗せできます。

年会費は絶対に2200円かかりますが、還元率1.0%なら年間22万円使えばペイできます。

0.75%の投信積立だけで考えると、年間29万円強(月2万5000円)を使えばペイできます。

ゴールドカードを普通に使っていれば年会費負けすることはないでしょう。

ポイントアッププログラムをフル活用すれば、より効率的にポイントを稼げます。

楽天経済圏と相性の良いカードといえます。

注意点

楽天ゴールドカードでクレカ積立をするには、楽天証券の口座が必要です。

開設すると日経新聞が無料で読めたり、多くの情報に無料でアクセスできます。

楽天証券の口座開設自体は無料でできるので、情報だけ欲しいから口座だけ作る、というのもアリです。

投信積立の還元率を1%とするには、代行手数料が0.4%以上のファンドを買う必要があります。

この場合の代行手数料とは、ファンドの手数料のうち販売会社に支払われる部分のことです。

1%とするには信託報酬の高い商品、つまり割高な商品を買う必要があります。

代行手数料は、ファンドの目論見書の「手数料」あたりの項目で確認できます。

例えば低コストで人気のeMAXIS Slim全世界株式(オール・カントリー)ですが、信託報酬が安いので代行手数料も0.0175%と激安です。

よって、ゴールドカードでオルカンを買っても0.75%還元しか受けられません。

1%にしたいがために信託報酬の高いアクティブファンドを買ってしまっては、資産運用としては本末転倒ですよね。

最上位の楽天プレミアムカードなら何を買っても1.0%ですが、年会費が11000円と高く、人によっては年会費に負けてしまうので、ゴールドほどオススメできません。

こんな方にオススメ

楽天経済圏を活用できる方に合うでしょう。

投信積立の還元率は0.75%が現実的ですから、積立をしてはいるけど額がそこまで多くなく、普段使いでよく決済する方にとって使いやすいでしょう。

三井住友カード ゴールド(NL)×SBI証券

年会費 5500円(100万円以上使うと翌年以降は永年無料)

投信積立 1.0% (2年目以降は条件あり)

普段使い 0.5%(店舗によって5~7%)

ポイントの使い道 Vポイントの用途は多岐(詳細はこちら)。

アマゾンギフトカードなら1ポイント0.8円程度にレートが悪化。

年会費は、年間で100万円以上使えば永年無料となります。

節約を頑張っている方には厳しいですが、家族利用分も合算できるので、1年間だけでも支払いを集中すればなんとか到達できるでしょう。

ただし、この100万円には投信積立は含まれないので、普段使いだけで100万円を使う必要があることに注意しましょう。

→ 年間100万円のご利用の対象とならないものはありますか?

また、普段の還元率とは別に、毎年100万円利用ごとに1万ポイントがゲットできます。

つまり100万円決済すれば、それだけで年会費をチャラにできるのと、翌年以降の年会費が無料になります。

独自のメリットとして、コンビニやファミレスでのタッチ決済で5%も還元されます。

アプリを入れてのスマホのVISAタッチ決済なら7%還元となります。

セブンイレブンやガストなどをよく利用する方に向いているでしょう。

注意点

最大の注意点が、投信積立の還元率です。

2024年にかなり改悪されました。

それまで無条件で1.0%だったものが、積立以外で年間100万円(月8万3333円)を使わないと0.75%や0%に下げられる方針です。

年収450万円(年80万円のボーナス込み)とすると、月の手取りが約24万円です(参照元)

家賃8万円、奨学金返済2万円として、残14万円です。

この14万円から日用品や食費などの普段使いを月8万円くらい使う、というのは、節約している人にとっては高いハードルかもしれません。

無理して投信積立1%を達成しても、また翌年も100万円を使わないと1%を維持できません。

そうなると、このカードでの投信積立ポイントには期待せず、コンビニやファミレスでの普段使い専用で高還元率を狙うのが良さそうです。

コンビニでの決済額は投信積立よりも少額ですが、還元率5%はかなりオトクな部類ですから、使える店では積極的に使いたいですね。

こんな方にオススメ

コンビニやファミレスをよく使い、楽天経済圏を利用しない方におすすめです。

セブンイレブンやローソン、ガスト、サイゼ等、使いやすいお店が対象なのが嬉しいですね(対象店舗)

改悪後の積立還元率は0.75%が現実的で、楽天ゴールドカードと同じ水準ではあります。

私なら、このカードは初年度だけ100万円使って年会費永年無料にして、2年目以降はコンビニやファミレス決済専用として使うと思います。

リクルートカード(JCB)

年会費 完全無料

投信積立 設定できません

普段使い 1.2%

ポイントの使い道 リクルートポイントは1:1でアマゾン支払いに充当できます(詳細はこちら)

飛び道具枠として紹介します。

このカードでは投信を買うことはできず、積立によるポイントは望めません。

しかし普段使いで1.2%という還元率は、意外にも先述した3社よりも高いものとなっています。

このリクルートポイントはPonta、dポイントの他、1:1でアマゾン支払いに充てられます。

投信積立をしていない方や少額で収まる方は、普段使いでリクルートポイントを貯めて、全てアマゾンに充てる、という使い方ができます。

つまり?

どのポイントも、使い勝手に大きな違いはない印象です。

とすると、ポイントの稼ぎやすさで比べることになります。

投資メイン、年会費を心配したくない方には、マネックスカード。

投資は余剰資金で行い、普段から楽天経済圏を利用している方には楽天カード。

楽天経済圏を使わず、コンビニやファミレスでの決済が多い方には三井住友カード ゴールド(NL)。

投信積立をせず、普段使いを集約できる方は、ポイントの使い道に気をつけながらリクルートカードを使うのがよいでしょう。

手間を惜しまない方は…

本気でポイ活したい方は、いま紹介した全てのイイトコ取りもアリです。

- マネックスカードは毎月の積立投資のみに使用

- 三井住友カードゴールド(NL)はコンビニ、ファミレス、スタバ決済のみに使用

- リクルートカードで、その他の他社で還元率が低い全てを決済

- ヒマなら楽天証券口座を無料で開設し、日経新聞を読む

かなり面倒ですが、慣れてしまえばただの日常生活が最強のポイ活になるかもしれませんね。

まとめ

投資の有無に限らず、日頃からのポイント管理も立派な資産運用です。

少しの手間でその後の高効率を達成できるなら、最初だけ頑張って申し込んでみてはいかがでしょうか。

- マネックスカード×マネックス証券

投信1.1%

普段1.0%

年会費 実質無料 - 楽天ゴールドカード×楽天証券

投信0.75%

普段1.0%

年会費 ペイ可能 - 三井住友カード ゴールド(NL)×SBI証券

投信0.75~1.0%

普段0.5~7.0%

年会費 永年無料可 - リクルートカード

投信不可

普段1.2%

年会費 完全無料

私は既にマネックスで積立投資をしているのと、割高なコンビニでの買い物は避けているので、マネックスカードだけで生活しています。

次なるクレカ×証券会社の組み合わせで迷っている方の参考になればと思います。

参考文献

クレカ積立で得する「証券会社+クレジットカード」の組み合わせを解説! – ZAI

SBI証券でのクレカ積立の対象カードは?ポイント付与や設定方法を紹介 – 株探

※文中に出てくる具体的な投資商品などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際に投資するかの判断は自己責任にてお願いします。