2024年10月15日に目論見書が訂正(2回目)されました

東京メトロ(9023)が10月23日に新規上場しました。

圧倒的な利用者数を誇る公共交通機関の株式は、どんなもんでしょうか。

この記事では、

・2024年の東京メトロIPOの概要

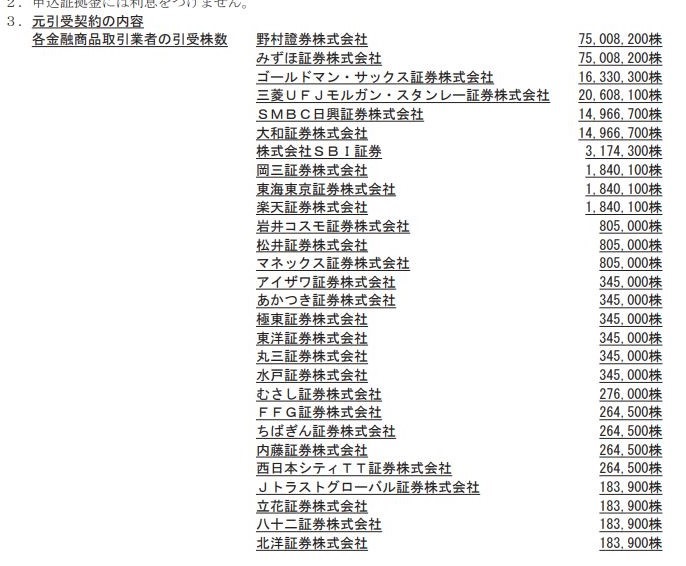

・各証券会社に割り当てられた株数

などについてサクッと解説。

ダイジェストを知りたい方にオススメの記事です。

IPOはもちろん、上場後の戦略の参考になればと思います。

- ほとんどの証券会社でブックビルディング申し込み可(34社)

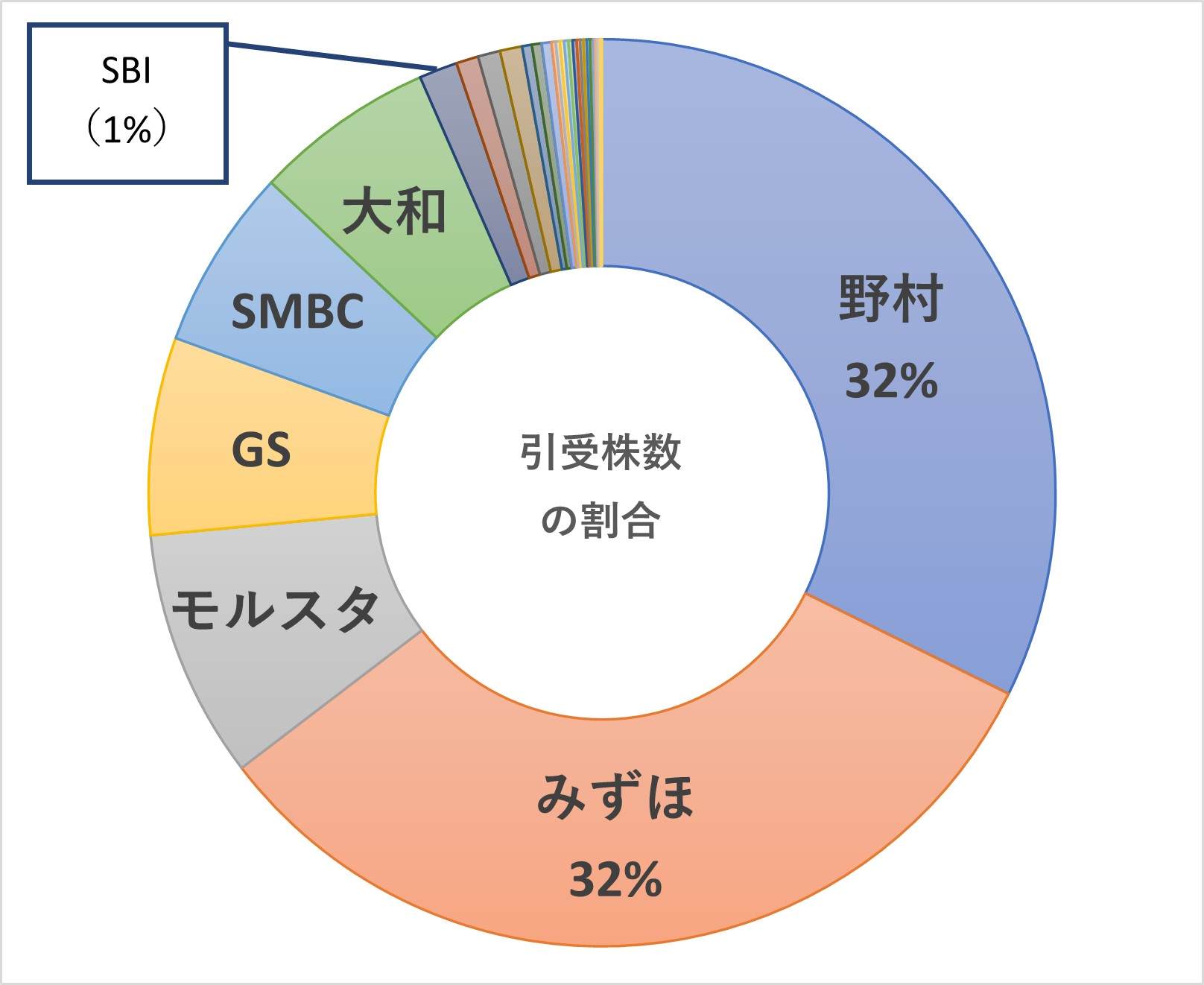

- ネット証券よりも大手証券の方が引受株数が圧倒的に多い

- 上場日は2024年10月23日、ブックビルディング申告期間は10月8日~11日だった

- 公開価格:1株1200円

なおこの記事は2024年10月15日更新の目論見書(第2回訂正分含む)を参考にしています。

内容については今後も訂正が行われますのでご注意ください。

IPO可能な証券会社は34社

以下の34社でIPO(ブックビルディング)を受け付けていました。

- マネックス証券

- 松井証券

- SBI証券

- 楽天証券

ネット証券なら口座開設やIPO申し込みがすべてオンラインで完結するので、プライベートの時間がない方でも自分のペースで手続きできます。

- 野村証券

- みずほ証券

- ゴールド・マンサックス証券

- 三菱UFJモルガン・スタンレー証券

大手証券は窓口(店舗)に出向いて対面で手続きをしなければなりませんが、IPOの引受株数が多い傾向があります。

引受株数が多い会社でIPOを申し込めば、有利に当選できるかもしれません。

もちろん他の顧客との取り合いにはなりますが、ネット証券より遥かに多くの株数が割り当てられることはメリットといえます。

例えば今回の東京メトロ株なら、野村証券はマネックス証券の93倍の株数が割り当てられていました。

【その他幹事引受証券会社25社】

SMBC日興証券

大和証券

岡三証券

東海東京証券

岩井コスモ証券

アイザワ証券

あかつき証券

極東証券

東洋証券

丸三証券

水戸証券

むさし証券

FFG証券

ちばぎん証券

内藤証券

西日本シティTT証券

Jトラストグローバル証券

立花証券

八十二証券

北洋証券

光世証券

リテラ・クレア証券

JPモルガン証券

シティグループ証券

BofA証券

UBS証券

各社の割当株数はどうだった?大手が有利

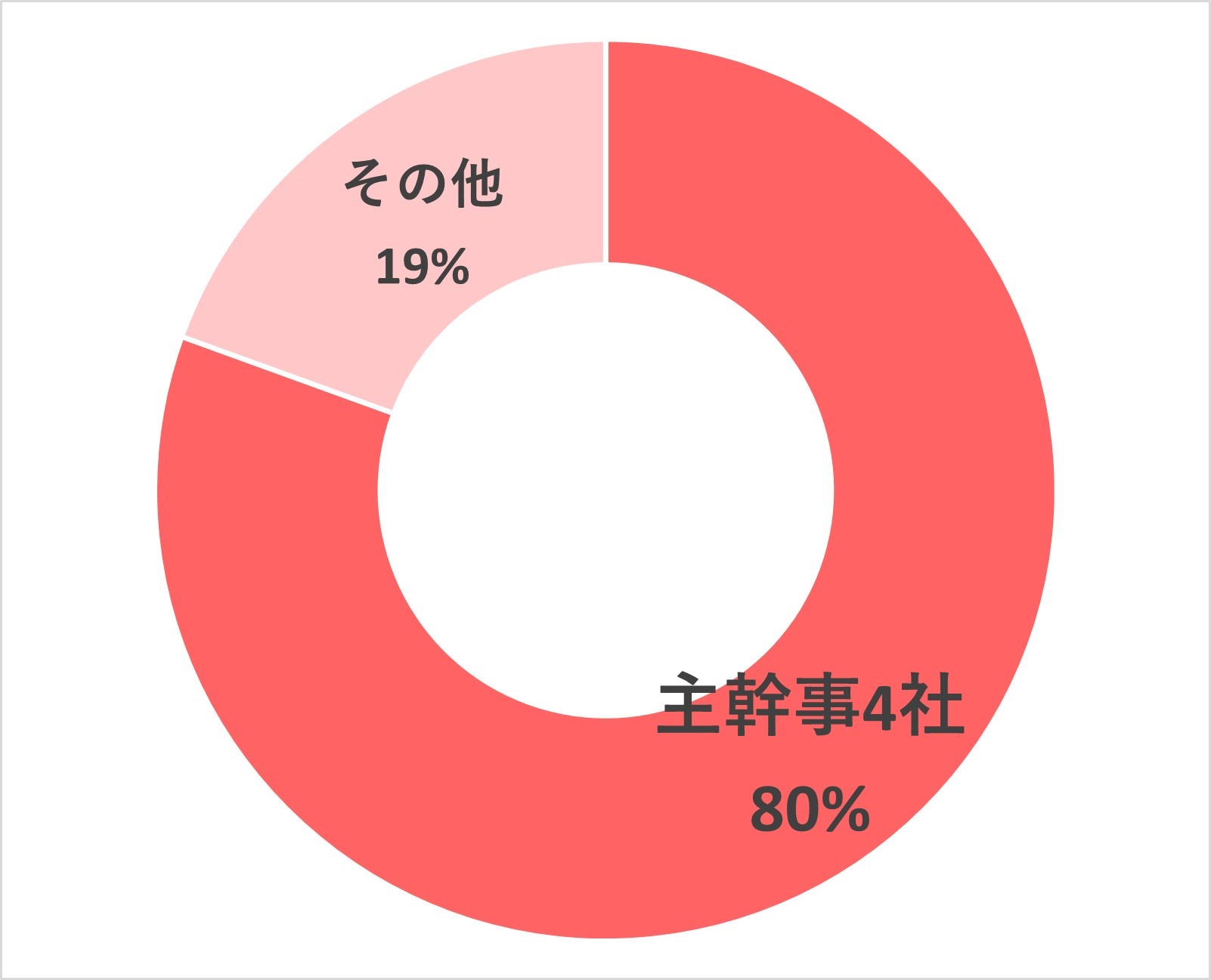

主幹事を担当する大手証券会社に、圧倒的多数が割り当てられていました。

各社の割合もざっくりと示してみます。

ネット証券は1%以下と実に少ない…

参照元となった数字も紹介しておきますね。

上場は10/23、抽選の応募期間は10/8~11

この銘柄のブックビルディングは既に終了しています。

この銘柄のIPOはブックビルディング方式で行われるので、あらかじめ指定されたブックビルディング申告期間に購入申し込みをする必要があります。

ほとんどの場合は買いたい人が殺到するので、実際に買えるかどうかは抽選となります。

当選すると買う権利が得られますが、落選するとIPOでは買えず、上場後の値動きの中で買うことになります。

ブックビルディング期間は2024年10月8日~11日の4日間でした。

この期間内に、上述した証券会社で購入申し込みをする必要があります。

ネット証券なら自宅PCやスマホから5分もかからず手続きできるので、とても合理的でラクチンですよ。

公開価格は1200円に決定

公開価格は1株1200円となりました。

購入単位は100株なので、最低でも100株、つまり12万円の資金が必要です。

上場されれば単元未満株での購入もできるようになりますが、IPOの段階では100株単位でしか買えません。

買うためには証券会社に資金を入れておかねばなりません。

今回のIPO申し込みは終わってしまいましたが、松井証券なら手元に資金がなくてもあとから入金すれば間に合います。

今後チャレンジしたいIPOが始まった場合、そこから口座開設する方でも抽選に参加できますよ。

買ってみる?

そもそも経営状況がイイ感じだから上場するわけであって、IPOで買えなくとも上場後にしばらく上昇する可能性は充分ありますよね。

ただ、上場してから2週間ちょっと経った11月8日現在では、上場後の初値付近でもみ合っているようです。

ただし私自身はFP3級程度の知識しかありませんので、あまり込み入った財務分析はできません。

投資判断は自己責任でお願いしますね。

私サクリはIPOで100株申し込んで、補欠当選となったのち、落選しました。

補欠当選とはいわばキャンセル待ちの状態ですが、IPOの補欠当選で繰り上げ当選することはまずないので、実質ハズレですね。

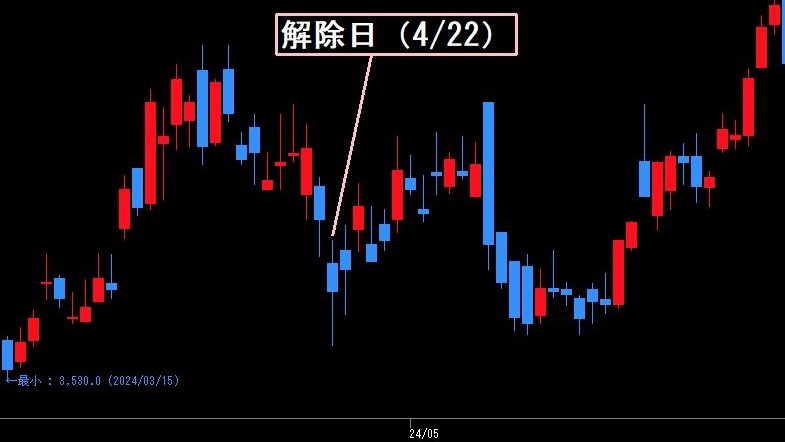

ロックアップ期間に注意

ロックアップとは、上場前から多く株式を保有している人が、上場後にすぐ売却できないように縛る制度です。

上場後の株価の乱高下を抑える目的で設定されています。

東京メトロのロックアップ期間は上場後180日で、2025年4月20日までがロックアップ期間です。

ロックアップ対象は財務大臣と東京都となっています。

上場前は財務大臣と東京都で100%を保有しています。

上場した後は発行済み株式数のうち

財務大臣が26.71%

東京都が23.29%

東京メトロ従業員持ち株会が2%、

…という、トータル52%を保有することになっています。

ザックリ言うと、2025年4月21日以降に発行済株式の52%が売られ始める可能性があります。

さすがに一度に52%すべて売られるとは考えにくいですが、過去の通例としてロックアップの終了付近は株価が下がる傾向にあります。

例えば半導体メーカーのKOKUSAI ELECTRIC(6525)です。

→ KOKUSAIエレの株価が最大の急落、ロックアップ解除を警戒

ロックアップ期間は2024年4月21日まで、つまり22日から大量に売られる可能性がありました。

実際22日の安値(3655円)は前営業日(4085円)からマイナス10%となり、終値(3840円)も約6%のマイナスでフィニッシュしました。

この例では普段から株価が乱高下しており、ロックアップ解除付近の下げがわかりづらいです。

ただ、「上場後の乱高下を抑えるためのロックアップ」が終了するわけですから、やはり解除日付近の株価は下がりやすいといえるでしょう。

基本情報

最後に東京メトロの上場の基本情報を整理します。

東京地下鉄株式会社(9023・陸運業)

上場日

2024年10月23日

ブックビルディング申告期間

10月8~11日

公開価格決定

10月15日

上場市場

東証プライム

決定売出価格

1株1200円・100株単位

まとめ:買うならまずは証券口座を作ろう

今回は新規上場する東京メトロについてサクッとまとめました。

- ほとんどの証券会社でブックビルディング申し込み可(34社)

- ネット証券よりも大手証券の方が引受株数が圧倒的に多い

- 上場日は2024年10月23日、ブックビルディング申告期間は10月8日~11日だった

- 公開価格:1株1200円

売り出される株数もかなり多いので、巷ではIPOの当選チャンスが普段より高いと予想されていました。

実際は主幹事の大手証券会社に8割ほどの株数が割り当てられていました。

引受株数の多さで言えば、大手証券が有利となります。

口座開設やその後の運用の手軽さでいえば、ネット証券に軍配が上がります。

私サクリは使いやすいマネックス証券をメインに、高金利のマツイバンクが使える松井証券、売買手数料が激安のSBI証券、日経新聞が無料で読める楽天証券の全4口座持っています。

よければ比較記事も見てみてくださいね。

→ ネット証券4社を徹底比較!

※文中に出てくる具体的な投資商品や数値などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際の投資行動の判断は自己責任にてお願いします。

※この記事は2024年11月9日現在の情報にて執筆しています。