「源泉徴収票って、手取り額は書いてないんだ…」

給与明細のまとめだと思っていた源泉徴収票。

しかしどこにも手取りは書いていません。

この記事は、源泉徴収票をヒントにして年間の手取りを計算すれば、徴収票に書いてある数字の意味がわかる!というコンセプト。

一緒に計算していけば、源泉徴収票をもっと理解できるようになるはず。

30分ほどで計算できますので、時間のあるときにどうぞ(^^

- 源泉徴収票は、収入と所得税を証明する書類

- 手取りは書いていない

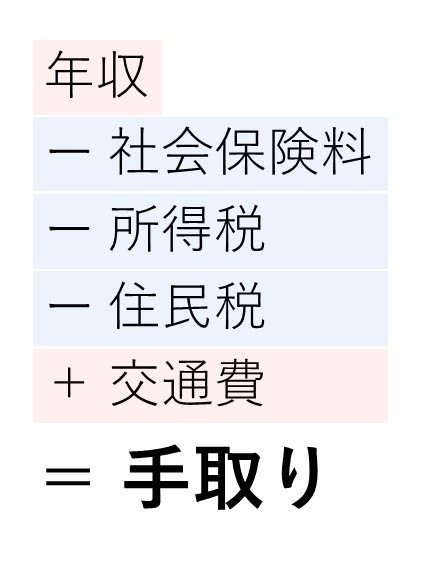

- 年収 – 社会保険料 – 所得税 – 住民税

+ 交通費 = 手取り

源泉徴収票ってなに?という方は、以下の記事もどうぞ。

源泉徴収票を10秒でおさらい

源泉徴収票は、収入と所得税額を証明する書類です。

ざっくりいうと、天引きされた所得税の計算過程が書いてある紙です。

- 年収

- 給与所得

- 所得控除の額

- 取られた社会保険料の額

- 取られた所得税の額(源泉徴収税額)

- 手取り額

- 給与所得控除の額

- 取られた住民税の額

- 課税所得の額

- 支給された交通費の額

所得税だけに関する書類なので、住民税に関しては記載がないんですね。

計算の準備

正しい手取り額は、1暦年(1〜12月)の給与明細の手取りを合計すれば簡単にわかります。

今回は源泉徴収票の使い方を知るために、あえて源泉徴収票を使った方法で手取りを計算してみます。

以下の計算式を使います。

年収から引かれまくって最後に交通費を足したものが、手取り(可処分所得)です。

源泉徴収票には年収、所得税の額、社会保険料の合計額の3つしか書いてありません。

住民税と交通費は給与明細を見る必要があります。

ということで、令和5年を例として手元に準備するものは

- 令和5年分 給与所得の源泉徴収票

- 令和5年(2023年)1〜12月の給与明細(ボーナス分も)

- 電卓

の3つです。

例えば、毎月給与が振り込まれ年2回ボーナスがある場合は、合計14枚の給与明細と1枚の源泉徴収票を用意します。

- 一人暮らし(扶養家族なし)

- 年収400万円くらい

- 住宅ローン支払いがない

- 同じ職場に2年以上勤務している

- 生命保険には加入していない

なお、源泉徴収票には3種類ありますが、今回は退職所得の源泉徴収票・公的年金等の源泉徴収票は対象外です。

手取りを計算してみよう

さっそく計算してみましょう。

まずは年収から交通費までの5つの金額を確認していきます。

1.年収

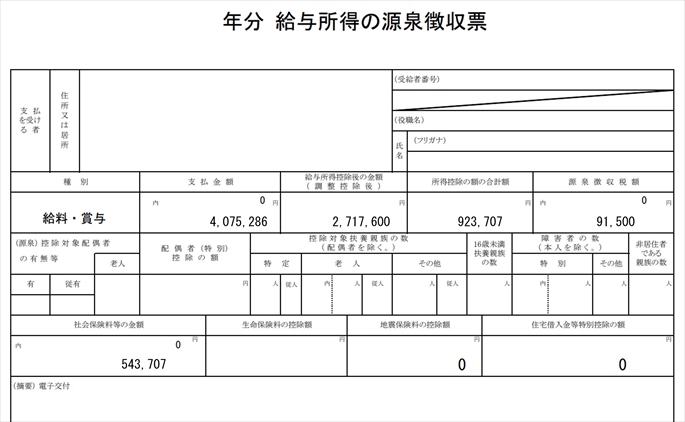

源泉徴収票の「支払金額」欄の数字で、この例では407万5286円です。

「年収いくら?」と聞かれたら、この数字を答えるのが正解です。

税法上は収入といい、俗に額面ともいわれます。

1年間に支払われた総支給額の合計ですが、非課税である通勤手当(交通費)は含まれていません。

年収:407万5286円

2. 社会保険料

源泉徴収票の「社会保険料等の金額」欄の数字で、この例では54万3707円です。

1暦年で既に天引きされた、健康保険・厚生年金・雇用保険の合計です。

天引き額を示されたところで、だから何って思いますよね?

実際、ここに社会保険料が書いてある意義は薄いです。

この数字が大きいほど所得税の対象となる課税所得を小さくでき、取られる所得税も安くできます。

社会保険料:54万3707円

3.所得税

源泉徴収票の「源泉徴収税額」欄の数字で、この例では9万1500円です。

そう、源泉徴収税額とは、1年間に天引きされた所得税の合計のことなんです。

所得税の計算には以下の式を使いますが、源泉徴収票ではいきなり最終的な所得税額が載っています。

(年収 – 給与所得控除 – 所得控除)

× 税率

ー税額控除

=所得税

(年収 – 給与所得控除 – 所得控除)

の部分が課税所得

このように源泉徴収票を見れば所得税額がすぐにわかりますが、上の式から自力で計算することもできます(別記事で解説します)

この計算は所得の概念を理解するのに役立つので、ぜひやってみてください。

所得税:9万1500円

4.住民税

給与明細で確認します。

1暦年分の給与明細の「住民税」欄を手計算で合計しましょう。

私の場合は21万3300円でした。

また、毎年6月ごろに送られてくる住民税の決定通知書でも確認できますが、年度で区切られているので2年前の通知書も必要であることに注意しましょう。

つまり2023年分の計算をするには、2022年度(令和4年度)の通知書も必要です。

住民税:21万3300円

5.交通費

給与明細で確認します。

1暦年分の交通費を手計算で合計しましょう。

交通費は正しくは通勤手当といいます。

例えば通勤手当として5万円を6ヵ月に一度支給されている場合は、年間トータルの交通費は10万円です。

今回は年トータルで6万6760円とします。

交通費:6万6760円

5要素を足し引きして手取りを算出

さて、あとは簡単な足し算をするだけです。

手取りは329万3539円と算出されました。

給与明細の手取りをすべて合計して、同じ金額になれば正解です。

皆さんはピッタリ計算できましたか?

会社独自の天引きや端数の処理によっては1000円くらいズレるかもしれませんが、数百万円の手取りに比べたら小さな数値なので、あまり気にしなくてよいでしょう。

まとめ:手計算はオススメ

今回の記事は、源泉徴収票を使って手取り額を計算することで、年収や所得の概念を理解するというものでした。

- 源泉徴収票は、収入と所得税を証明する書類

- 手取りは書いていない

- 年収 – 社会保険料 – 所得税 – 住民税

+ 交通費 = 手取り

源泉徴収票の読み方を理解すれば、自身の年収や所得、天引きされた税金についてチェックできます。

なお、天引きされる所得税をゼロにできるのが、NISA制度です。

給与ではなく投資などの金融所得に対する制度ですが、本来の20.315%の税金をゼロにできるのはかなりのメリットです。

10万円の利益に対し、本来なら約2万円取られてしまいますが、NISAなら10万円をまるまる手取りにできます。

ぜひNISAの記事も読んでみてくださいね。

参考文献

https://jp.stanby.com/magazine/entry/230445

https://www.freee.co.jp/kb/kb-payroll/understanding-the-changes-on-withholding-tax-certificate

https://www.yayoi-kk.co.jp/shinkoku/oyakudachi/shotokukojotoha