「旧NISAの投資信託、このまま持ち続けるとどうなるの…?」

旧NISAだと非課税保有期間が5年もしくは20年で終わります。

新NISAではそれが無期限となり、いつまでも利益に非課税で保有し続けられます。

- 旧NISAから新NISAにはロールオーバーできず、いずれ課税口座に移管される

- その時の損益は、全く予想できない

- 新旧NISAは、時限的に併用できる

- (余談)旧NISAを売ってみました

この記事では、旧NISAで保有している金融資産を売らずに持ち続けるとどうなるか、パターン別に解説していきます。

NISAの出口戦略を考えるきっかけになるかもしれませんので、ぜひ読んでみてくださいね。

NISAって何?という方は以下の記事もどうぞ。

旧NISAの資産を持ち続けるとどうなる?

旧NISAのおさらい

2023年までのNISA制度を旧NISAと書きます。

旧NISAはつみたてNISAと一般NISAの2つがあり、それぞれ非課税保有期間が異なっていました。

つみたてNISAは20年、一般NISAは5年です。

これは、「この期間内に売却すれば、利益に課税せず100%手取りにできるよ」という期間です。

もし保有している投資信託が、20年なり5年後に損失となっていたら、売りたくないですよね。

実は、非課税保有期間を過ぎて保有したい場合、翌年の購入枠を消費する代わりに、もう一度20年もしくは5年間保有することができました。

これをロールオーバーといいます。

新NISAにロールオーバーできない

しかし、旧NISAは2023年で終わり、2024年から完全な別制度として新NISAが始まりました。

旧NISAから新NISAへのロールオーバーは、できません。

旧NISAで買った銘柄は確実に、買った年を含めて20年もしくは5年後に非課税保有期間が終了します。

その時点で、強制的にNISA口座から課税口座に移管されます。

つまり、ずっと保有したくても、やがてNISA口座からは追い出され、課税口座でなら持ち続けられる、ということです。

ここが超重要なポイントです。

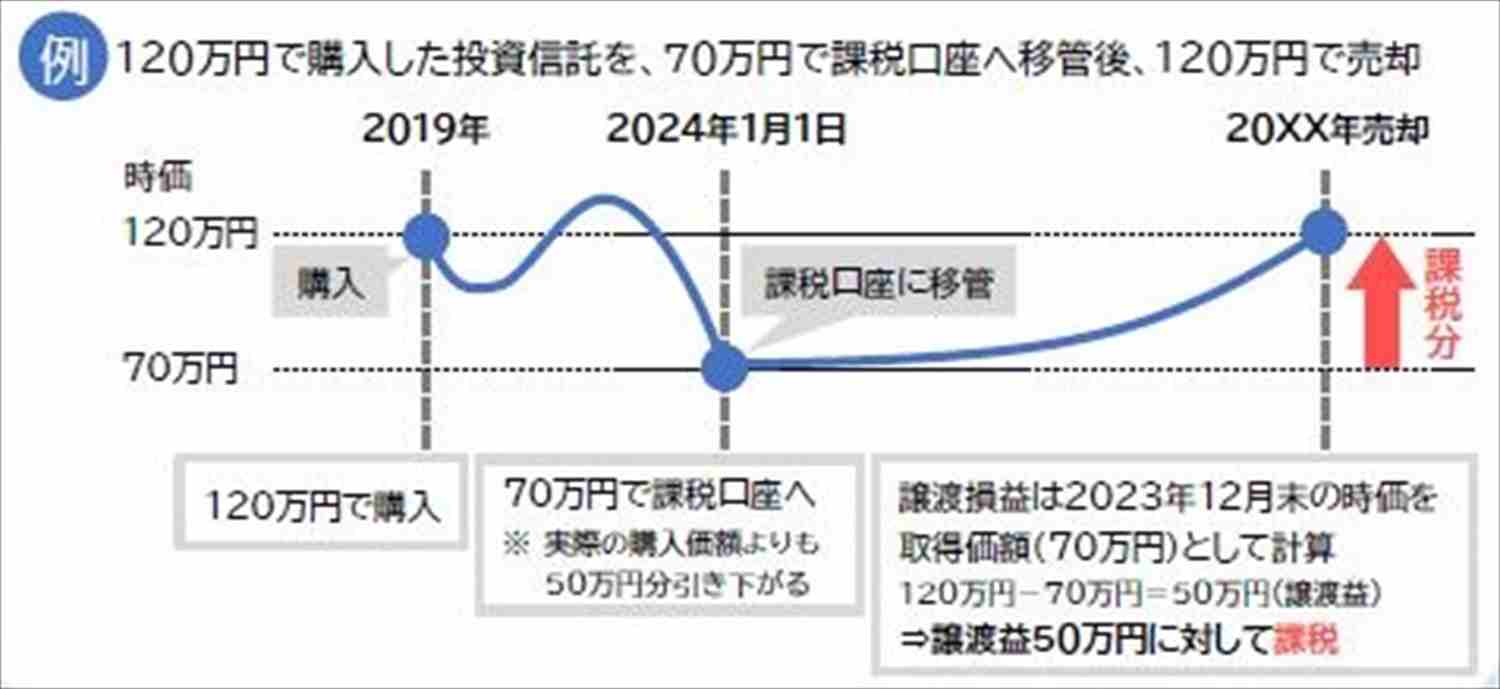

「NISAから課税口座に移管されるときの価額で、新たに課税口座で買った」とみなされるのです。

これは損益に直結します。

具体的に説明していきますね。

なお、手数料は考慮していません。

旧NISAが損になるパターン

旧NISAで買ったときの価額が、課税口座へ移管されるときに値下がりしていると、損となりやすいといえます。

例えば、2020年に一般NISAで株を120万円で買ったとします。

悲しいことに、5年後に70万円まで値下がりしていました。

そのまま放置して、強制的に課税口座へ移管されました。

この先は3パターンあります。

さらに値下がりする

さらに値下がりし、50万円まで落ちたところで損切りの売却をしました。

買値120万円、売値50万円、つまり70万円の損失が確定しました。

損して終了です。

泣くしかありません。

ちょっと値上がりする

70万円が奇跡的に復活し、120万円まで値上がりしたところで安全のために売却しました。

買値120万円、売値120万円、つまりプラマイゼロ…と思いきや、違うのです。

課税口座で70万円で買い、120万円で売った、つまり50万円の利益とみなされるのです。

課税口座で利益が出るということは…そうです、課税されます。

利益ぶんの50万円に約20%課税され、10万円程度が取られます。

120万円で売り、10万円取られた残りの、110万円が手取りとなります。

最初の120万円から10万円の損です。

泣くしかありません。

すごく値上がりする

70万円がものすごく値上がりして、300万円まで高騰した時点で利益確定の売却をしました。

買値120万円、売値300万円、差し引きプラス180万円…ではありません。

課税口座で70万円で買い、300万円で売った、つまり230万円の利益とみなされます。

230万円に20%課税され、46万円が取られます。

300万円で売り、46万円取られた残りの、254万円が手取りとなります。

最初の120万円が254万円になったということで、134万円の利益となりました。

これは泣いて喜べますね。

【NISAじゃなかったら?】

これを、NISAではなく最初から課税口座で運用した場合はどうなるでしょうか。

買値120万円、売値300万円、利益が180万円です。

180万円の20%である36万円が課税され、264万円が残ります。

120万円が264万円となり、利益は144万円です。

あれ、NISAよりも儲かりましたね。

これは、課税対象となる利益が、NISAパターンと課税口座パターンで異なるからです。

NISAでは70万→300万円ですが、課税口座では120万→300万円と、課税口座のほうが利益が少なくなっています。

今回のNISAパターンでは、NISA口座から移管した後の課税口座での利益が大きすぎたせいで多く課税され、その分だけ手取り利益が減ってしまった、ということです。

このように、課税口座への強制移管時に値下がりしていても、その後に極端に値上がりすれば、損を打ち消す利益が出る可能性があります。

しかし、こういった超ラッキーな例はまずありません。

- NISA→課税口座への移管時に値下がりしていると、損となる可能性が高い。

- ただし移管後にものすごく値上がりすれば、利益となる可能性がある。

旧NISAが利益となるパターン

さっきとは逆に、旧NISAで買ったときの価額が、課税口座へ移管されるとき値上がりしていると、利益につながりやすいと思われます。

例えば、2020年に一般NISAで株を120万円で買ったとします。

嬉しいことに、5年後に150万円まで値上がりしていました。

そのまま放置して、強制的に課税口座へ移管されました。

この先は2パターンあります。

ちょっと&すごく値上がりする

そのまま上昇を続け、200万円に達した時点で利益確定の売却をしました。

課税口座で150万円で買い、200万円で売った、つまり50万円の利益とみなされます。

50万円に20%課税され、10万円が取られます。

ポイントは、最初の買値である120万円から150万円までの30万円ぶんのプラスには、課税されないということです。

なぜ課税されないかというと、その期間はNISAで保有していたからです。

200万円で売り、10万円取られて、190万円が手取りとなります。

最初の120万円が190万円になったということで、70万円の利益となりました。

お金が増えました、喜びましょう。

当然、もっと極端に値上がりしても、課税口座移管時の150万円との差額に課税されるだけです。

NISA期間中に値上がりした30万円は、非課税で確保できるということです。

移管時に値上がりしていても、損するパターン

油断できないのが、移管時に値上がりしていれば確実に利益となるわけではありません。

場合によっては損が出ます。

それは、移管時にちょっとだけ値上がりしていて、その後にものすごく値下がりするパターンです。

NISAで120万円で買い、課税口座移管時に130万円まで上がっていましたが、その後70万円まで暴落した時点で売ったとします。

120万円から130万円へのプラス10万円は、実現できなかった含み益として、完全に消えました。

もとの買値は120万円ですので、120万円が70万円になった、とみなされます。

つまり、50万円の損失が最終的なものとなります。

- NISA→課税口座への移管時に値上がりしていると、利益となる可能性がある。

- ただし移管後に大きく値下がりすると、損となる可能性がある。

結局は運…?

移管時や売却時の価額によって、旧NISAで買った銘柄で損するかどうかが決まります。

これは予想もコントロールもできませんので、どうしても運の要素が入ってきます。

2015年時点で、5年後に新型コロナウイルスが流行るとは誰も予想していなかったでしょう。

2016年に一般NISAで買った人は、2020年末の非課税保有期間終了時に大きく損となっていたと思われます。

そのまま移管先の課税口座で2023年末まで持ち続けていたら、株価が戻ってきた影響でプラマイゼロくらいには戻っているかもしれません。

このように運からは逃げられませんが、売却のタイミングを調整できれば、NISAでの損を減らせるかもしれません。

その方法のひとつが、旧NISAの資産を売って、新NISAで買い直す戦略です。

旧NISAを売りました!

私サクリは、一般NISAで保有していた投資信託を売却しました。

それは、5年というリミットを気にすることなく、自分で売却するタイミングを選びたかったからです。

同銘柄・同額・同量を新NISAで買い直せば、同じ資産を無期限で保有できる環境に移せることになります。

含み損となっても、利益が出るまで待ってから売ればいいという作戦です。

2つの投資信託を売った損益は、プラス51万円でした。

eMAXIS Slim全世界株式(除く日本)

2020年から毎月4万円くらい積み立て、最終的な積立元本は126万円でした。

売却価格は158万円で、プラス32万円(+25%)でした。

iFreeNEXT FANG+インデックス

毎月1万円を積み立てていましたが、含み損ばかりだったので途中から5000円に変更しています。

最終的な積立元本は26万円でした。

売却価格は45万円で、プラス19万円(+73%)でした。

売却したこれらは、価額が大きく変わらないうちにすぐ買い直すつもりでした。

しかし値動きが激しくなってしまい、買い戻せていません。

この買い戻しをしないとNISAでの無期限保有は達成できないので、どこかで買うしかありません。

また、一般NISAで買った、現時点では含み損となっている別の投資信託は、まだ保有しています。

新旧NISAは、時限的に併用できる

旧NISAで保有しながら、新NISAで新たに買うことは可能です。

新旧NISAは、制度上は完全に別物だからです。

例えば、旧NISAのうち一般NISAでNTTの株を保有しながら、新NISAの成長投資枠で同じNTT株や他の金融商品を買って保有することは可能です。

マネックス証券の管理画面では、2つのNISAは別枠として表示されます。

ただし一般NISAは5年で非課税保有期間が終了するので、それまでの間は新旧NISAが共存することになります。

つまり、新旧NISAは時限的に併用できるといえます。

まとめ

今回は、旧NISAで保有している資産が将来どうなるのか、ということについて解説しました。

- 旧NISAから新NISAにはロールオーバーできず、いずれ課税口座に移管される

- その時の損益は、全く予想できない

- 新旧NISAは、時限的に併用できる

- (余談)旧NISAを売ってみました

旧NISAの資産は当面は持っていられますが、どこかで終わりがきます。

その時に、損でフィニッシュするのは誰もが避けたいことです。

新NISAであれば無期限で保有できるので、損ではないタイミングでフィニッシュできるかもしれません。

旧NISAの非課税保有期間が終了するまでに、方針を決めておくとよいでしょう。

※文中に出てくる具体的な投資商品などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際に投資するかの判断は自己責任にてお願いします。

参考文献

金融庁「NISAとは?」

https://www.fsa.go.jp/policy/nisa2/about/index.html

マネックス証券「非課税満了時の取扱い」より抜粋

https://mst.monex.co.jp/pc/pdfroot/public/report/1201/2023/12/29/tax_example.pdf