「イデコはかなり節税できるってホント?」

イデコに限らず、確定拠出年金(DC)には、いろんな節税メリットがあります。

でも、安易に始めると数年後に苦労するかもしれません…!

- DC(確定拠出年金)は強力な節税制度

- 企業型DCと個人型DC(iDeCo)がある

- 原則60歳まで解約できないという大きなデメリットがある

- 始めるなら慎重に慎重を重ねて検討を

今回は、とっつきにくい確定拠出年金について、できるだけわかりやすく解説します。

この記事だけで、DCの9割くらいは理解できるようになるはずです。

確定拠出年金(DC)の基礎知識

確定拠出年金とは、強制的にお金を積み立てて運用し、退職までに時間をかけて資産形成を行う制度です。

DC(Defined Contribution plan)と略します。

お金を出すのが企業なら企業型DC、個人なら個人型DCです。

個人型DCはiDeCoとして知られています。

DCの最大の特徴は、3つの税制優遇をすべて受けられることです。

- 拠出金額を所得控除でき、節税となる

- 運用益が非課税となり、節税となる

- 受け取り時にも控除が適用でき、節税となる

そう、DCは最強の節税制度なのです。

1.拠出金額を所得控除できる

毎月の積み立て金額分だけ課税対象所得を減らすことができ、結果としてその年の税金を減らせます。

課税対象額を減らせるという点は、生命保険料控除などと同じですね。

2.運用益がすべて非課税となる

例えば100万円の利益から本来取られる約20%の税金がゼロとなり、全額手取りとすることができます。

これはNISAと同じですね。

3.受け取り時にも控除が使える

本来なら年金や退職金には一定の所得税がかかりますが、控除できることで課税対象額が減り、手取りの減少を抑えることができます。

しかしメリットばかりではなく、無視できないデメリットも存在します。

加入条件などのルールは?

制度の概要を確認しましょう。

企業型と個人型でルールが異なります。

企業型

企業型DCは、通常型と選択制の2種類があります。

一般的には通常型がほとんどですが、最近では選択制が増えてきています。

加入対象者

会社員等(国民年金第2号被保険者)

※国民年金の被保険者区分はこちら

通常型では、対象者は自動的に加入となります。

選択制では、従業員自身が加入の有無を決められます。

掛金を払うのは

通常型では、事業主(会社)が払います。ただしマッチング拠出を利用すれば加入者も拠出できます。

普段の給与に会社が上乗せして拠出するため、社会保険料該当部分はDCをしない場合と変わりません。

例えば手取りが20万円、会社拠出が2万円なら、手取りは変わらずに上乗せ分の2万円だけ会社が払ってくれるということです。

マッチング拠出をする場合には、会社ぶんに加えて加入者も拠出することができます。

選択制では、加入者自身が払います。

払うというか、給与を全て受け取る(=DCに加入しない)か、給与の一部をDCに拠出するかを選択できます。

自分の給与の一部を天引きする形で拠出するため、天引き分の社会保険料を納めないことになります。

例えば手取りが20万円、そのうち2万円を拠出するなら、手取りは18万円になります。

拠出額

最大で月5.5万円(詳細は次章で)

運用商品

会社が契約した運営管理機関が取り扱うラインナップの中から、加入者が選択します。

※マッチング拠出って?

会社が拠出する掛金に加えて、加入者本人が掛金を上乗せして拠出できる制度。

上乗せ額は全額が小規模企業共済等掛金控除の対象となり、所得控除できます。

マッチング拠出についての詳細はこちら

個人型

加入対象者

原則誰でもOK。学生、専業主ふ、公務員もOKです。

掛金を払うのは

加入者本人です。ただしiDeCo+(イデコプラス)を利用すれば会社も拠出可能です。

拠出額

最大で月6.8万円(詳細は次章で)

運用商品

商品ラインナップの異なる多数の運営管理機関の中から、加入者が自由に運営管理機関と商品を選ぶことができます。

※イデコプラスって?

従業員個人が加入しているiDeCoの掛金に、企業年金を実施していない会社が掛金を上乗せする制度。会社が出した掛金は全額が損金算入されるので、会社にとってもメリットとなります。

イデコプラスについての詳細はこちら

【コラム:運営管理機関ってなに?】

企業や国民年金基金連合会が選任した金融機関のことです。

銀行、証券会社、保険会社がメインです。

証券会社はネット証券含む計13社がラインナップされています。(2023年10月1日現在)

eMAXIS Slimシリーズ等の馴染み深い投信もあるので、自身のリスク許容度に合わせた商品を選ぶことができます。

ただし、企業型DCは運営管理機関が決まっているので、そこで取り扱っている商品の中から選ぶことになります。

運営管理機関の一覧は、厚労省のホームページで確認できます。

PDF直リンク

https://www.mhlw.go.jp/content/000789869.pdf

当該ページ

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/nenkin/nenkin/kyoshutsu/index.html

掛金の拠出限度額は?

節税できるなら、手取りを全額DCに拠出しよう!と考えたくなりますが、そんな上手いことはできません。

月の掛金には上限があり、そのルールは少々複雑です。

皆さんは6パターンのどれかに該当するはずです。

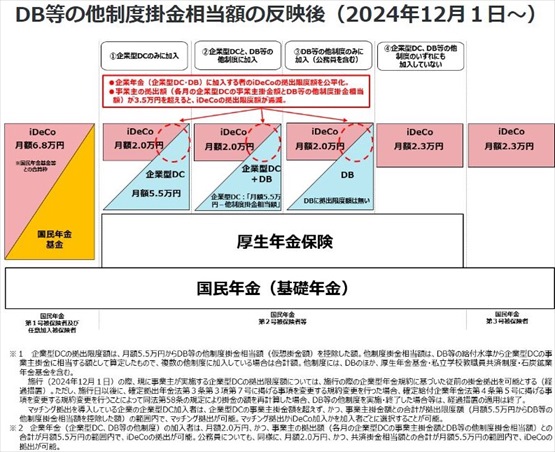

なお、これは2024年12月1日から適用される区分です。

それまでの区分はコラムとして章末に紹介します。

国民年金第1号被保険者および任意加入被保険者

自営業者、農業者、学生など、保険料の全額を自分で納めている方です。

企業に勤めていないので企業型DCは使えず、DCはiDeCoのみ利用できます。

1号被保険者・任意加入者

拠出額:iDeCoと国民年金基金等を合計して、月6.8万円が上限です。

例えば、国民年金基金で月4万円拠出していたら、iDeCoの上限は月2.8万円です。

国民年金第2号被保険者等

会社員や公務員など、保険料を職場と折半して納めている方です。

既に厚生年金ぶんの上乗せがあるので、DCとして拠出できる金額は少なめです。

4パターンに分かれます。

企業型DCやDBに一切加入していない方=iDeCoのみ利用する方

拠出額:iDeCoのみで月2.3万円が上限です。

企業型DCのみに加入している方=企業型DCとiDeCoを併用したい方

拠出額:企業型DCとiDeCoを合算して月5.5万円が上限です。

ただし、iDeCo単体の上限は2万円です。

例えば、企業型DCで4万円、iDeCoで1.5万円は可能です。

しかし、企業型DCで2万円、iDeCoで3.5万円は実現できず、この場合はiDeCoの上限が2万円となるので、トータル4万円の拠出が上限となります。

企業型DCの拠出額を上げればトータル5.5万円拠出は可能です。

企業型DCには加入しておらず、DB等の他制度のみに加入している方

拠出額:DB等とiDeCoを合算して月5.5万円が上限です。

ただし、iDeCo単体の上限は2万円で、DB等に上限はありません。

例えば、DBで4万円、iDeCoで1.5万円は可能です。

また、DBで2万円、iDeCoで2万円も可能です。

しかし、DBで8万円、iDeCoで2万円は実現できず、この場合はiDeCoとして拠出できる枠はゼロで、DBのみで8万円拠出することになります。

「DB等」にはDB(確定給付企業年金)のほか、私立学校教職員共済、厚生年金基金、石炭鉱業年金基金も含まれます。

企業型DCとDB等他制度に加入している方

=企業型DC、DB等、iDeCoの3つを同時利用したい方

拠出額:企業型DC、DB等、iDeCoの掛金を合計して月5.5万円が上限です。

ただし、iDeCo単体の上限は2万円です。

例えば、企業型DCで3万円、DBで1万円、iDeCoで1.5万円は可能です。

しかし、企業型DCで1万円、DBで1万円、iDeCoで3.5万円は実現できず、この場合はiDeCoが上限の2万円となるので、トータル4万円の拠出が上限となります。

国民年金第3号被保険者

会社員や公務員に扶養されている配偶者(専業主ふ)など、自身の保険料納付の負担がない方

こちらも企業に勤めていないので企業型DCは使えず、DCはiDeCoのみ利用できます。

3号被保険者

拠出額:iDeCoのみで月2.3万円が上限です。

大本となる最高にわかりやすい()厚労省の資料はこちらです。

【コラム:2024年11月までの区分は?】

第2号保険者のうち、2パターンが異なります。

企業型DCには加入しておらず、DB等の他制度のみに加入している方

拠出額:iDeCoのみ月1.2万円が上限です。

DB等に上限はありません。

企業型DC、DB等、iDeCoの3つを同時利用したい方

拠出額:企業型DCとiDeCoを合算して月2.75万円が上限です。

ただし、iDeCo単体の上限は1.2万円です。

個人的に、現行の区分はあと数か月で改定されるので、深く理解する意義は薄いと感じています。また、iDeCoの上限に全額拠出するのは、そこまで裕福でないであろう読者の皆さんや私サクリにとって、60歳まで資金凍結される観点から推奨できません。

このような理由から、本文では改定後の拠出限度額をメインとして紹介しました。

DCのメリット・デメリット

DCのメリットは、多くの節税メリットを受けられることです。

【企業型とiDeCoに共通するメリット】

- 運用益が非課税で手に入り、手取りが増やせる

- 受け取り時は、年金は公的年金等控除、一時金は退職所得控除の対象となり、節税となる

- 年金資産が個人ごとに区分されていて、いつでも残高を確認できる

- 転職時に積み立てた年金資産を他のDCへ持ち運べる

- 中途解約できないので、運用成績が悪いときに狼狽売りを防止できる

【企業型に特有のメリット】

- 拠出時の資金を全額損金算入でき、課税対象額を減らせた結果、法人税を節税できる

【iDeCo特有のメリット】

- 自分で運営管理機関と商品を選べる

- 拠出額が全額所得控除されるので、課税対象額が減り、その年の税金を節約できる

マネックス証券のページで、具体的なオトク額が紹介されています。

(→マネックス証券 iDeCo)

次はデメリットです。こちらの方が重要です。

【企業型とiDeCoに共通のデメリット】

- 60歳まで解約(引き出し)が不可能

- 運用リスクは加入者が負う

【企業型に特有のデメリット】

- 自分で運営管理機関を選べない=商品の選択肢が狭い

- 将来もらえる公的年金の額が減る

- 70歳以上は加入できない

【iDeCo特有のデメリット】

- 運用関連の手数料を個人が負担することになる

- 65歳以上は加入できない(2024年に70歳まで引き上げられる可能性あり)

DC最大の欠点は、原則60歳まで解約(積み立てた資産の引き出し)できないことです。

個人的には、これだけでメリットをすべて覆すくらいの大きなデメリットだと思います。

急な出費で資産が尽きても、「お金がなくなったから」という理由での解約はできません。

また極論ですが、60歳までに死んでしまうと拠出した意味が台無しになってしまいます。

DCは「年金」なので、公的年金と同様に老年期になるまで強制的な資金拠出が原則となっています。

条件を満たせば中途解約できますが、非現実的な条件です。(後述)

また、企業型では将来の公的年金の支給額が減る可能性があります。

これは、選択制DCとして給与の一部を掛金拠出することを選んだ場合は、拠出分が全額非課税となり、社会保険料の対象外となるためです。

つまり、拠出した分だけ社会保険料を納めていないことになるため、将来の年金額に影響するということです。

DCでの運用がプラスに終わり、減った年金額をカバーできれば問題ありません。

しかし、投資性のある商品で運用する限り、カバーされる保証はないのです。

iDeCoのデメリットとしては、企業型では会社が負担していた各種手数料を、個人が支払う必要が出てきます。

手数料は加入時に2829円、毎月171円、給付の度に440円など、こまごまと積もっていきます。

ランニングコストは許容できる範囲なので、加入時と給付時のコストを必要経費と割り切る必要があるでしょう。

【コラム:DCを解約できる条件は?】

DCを解約し、それまでに積み立てた金額を受け取るには、3つのパターンがあります。

・7つの条件をすべて満たし、脱会一時金として受け取る。

・一定以上の障害を負い、障害給付金として受け取る。

・死亡した後、遺族が手続きをした上で死亡一時金として受け取る。

いずれも老後資金の準備という意味で、現実的ではありません。

こちらのサイトに詳しく載っています

https://info.monex.co.jp/ideco/guide/cancellation.html

おすすめの運用方法

私サクリはDCをおすすめしていませんし、自分で加入するつもりもありません。

それは、解約不可というデメリットが強烈すぎるからです。

同じ税制優遇策でも、NISAなら資金の出し入れ(売買)が自由なので、急な出費にも対応できます。

それでもDCの加入を検討する場合は、デメリットを十二分に考慮した方がよいでしょう。

・余剰資金のさらに余剰資金で拠出する

→ひとたび始めたら60歳まで拠出は続き、その分の資金が凍結されます。

60歳までに拠出する総額を逆算して、現時点で元本ぶんが確保されていれば加入を検討するのがいいかもしれません。

例えば現在30歳で毎月1万円を拠出する場合、60歳までのトータルは360万円です。

現在の貯金に360万円の余裕があれば、始めてみてもいいかもしれませんね。

・拠出先は低リスク投信にする

→せっかく拠出しても定期預金ではDCのメリットを活かせません。

拠出先には運用益が狙える投信にするしかないでしょう。

30代など若いうちは株などでリスクを取ってもいいかもしれません。

50代になったら債券の割合を増やすなど、定年に向けて徐々に低リスクなポートフォリオへと調整していくべきです。

老年期になって値下がりしているとその後の稼ぎでカバーできなくなります。

・拠出が厳しくなったら、拠出額を変更する

→年に1回だけ、毎月の拠出額を変更できます。

最低拠出額は月5000円です。

長期投資で利益を狙いすぎて、当面の生活資金にまで手を付けてしまうと、60歳を迎える前に破産してしまうかもしれません。

資産形成で本末転倒しないよう、一切の無理をせずに続けることが大切です。

まとめ

今回はDC(確定拠出年金)について、体系的にまとめてみました。

- DC(確定拠出年金)は強力な節税制度

- 企業型DCと個人型DC(iDeCo)がある

- 原則60歳まで解約できないという大きなデメリットがある

- 始めるなら慎重に慎重を重ねて検討を

確かにDCは強力な節税メリットがありますが、無視できないデメリットもあります。

正しい知識をもとに、上手く資産運用しましょう。

※文中に出てくる具体的な投資商品などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際に投資するかの判断は自己責任にてお願いします。

参考文献

smbc.co.jp/kojin/401k/kakutei/

selfs.dai-ichi-life.co.jp/dc/business/matching/

ideco-koushiki.jp/owner/ideco_plus.html

pfa.or.jp/qa/kyoshutsu/kyoshutsu01.html

ndc-center.jp/column/demerit

sonylife.co.jp/land/blog/column006.html

info.monex.co.jp/ideco/guide/cancellatio.html

resonabank.co.jp/nenkin/ideco/column/cancel-contact.html

https://www.hokende.com/life-insurance/pension/columns/1_proprietor/1

https://sokei-401k.com/archives/281