「同じ指数に連動するなら、ETFの方が安上がりだよね…?」

本当に「安上がり」でしょうか。

- コストだけ見れば、ETFの方が安い

- 運用の手間などのコストパフォーマンスも考えると、投信の方がラク

- 組入内容が同じなら、2つのリターンはほとんど同じ

- 投信はプロに任せたい人、ETFは自分主導で投資したい人に向く

この記事では、投資信託とETFの特徴をサクッと解説。

※情報は2024年1月31日現在のものを参照しています。

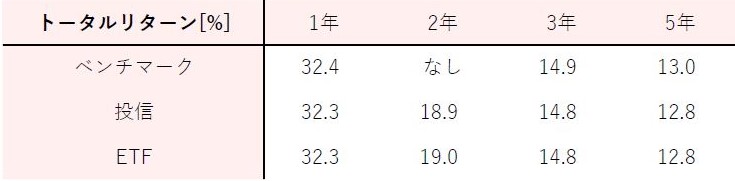

まずはリターン比較

同じ指数をベンチマークとする投資信託とETFで、過去の実績を比べてみます。

投信:eMaxis Slim 国内株式(TOPIX)

信託報酬年率0.143%

ETF:iFreeETF TOPIX(年1決算)1305

信託報酬年率0.066%

これらは組入銘柄数、組入上位10銘柄の比率、組入上位10業種の比率がほぼ同じです。

まずはトータルリターンからみてみます。

ほとんど同じですね。

これだけ見ると、低コストなETFの方が良い気がします。

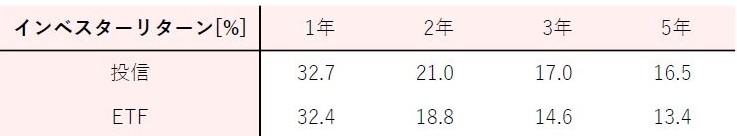

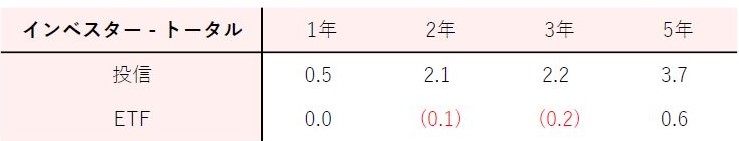

次に、投資家の実際の儲けを表すインベスターリターンをみてみます。

インベスターリターンはETFの方が低くなっています。

最後に、インベスターリターンからトータルリターンを引いた、差し引きのリターンをみてみましょう。

ETFの方が低い傾向があります。

これは、ETFの方が好きなタイミングで売買できてしまうことに起因します。

ETFは手軽に売買できてしまうので、値動きに狼狽した投資家たちが高値で買って安値で売ってしまった結果、差し引きのリターンが低くなっていると考えられます。

ベストだった戦略は?

・トータルリターン自体は、どちらも変わらない。

・投信はETFの2倍以上の信託報酬なのに、差し引きのリターンが高い。

・ETFの差し引きリターンが低いのは、値動きに狼狽した売買が原因。

このことから、過去数年間の相場において最も低コストでリターンを出すには、ETFを保有して売らずにホールドし続ける戦略が有効だった、と考えられます。

なお、ファンドの月次レポートには「騰落率」で実績を示していますが、ファンド間の成績を比較するにはトータルリターンの方が適しています。

分配金を単純加算する騰落率は、投資家(受益者)が分配金を受け取る場合、実際の運用成果のイメージに近い数値になりますが、分配方針の違いによる影響が大きくなるため、ファンド間で運用成績を比較する指標としては相応しくありません(マネックス証券:用語集より)

証券会社によっては独自にトータルリターンを出しているところもあります。

ネット証券の比較はこちらから。

また、ウェルスアドバイザーでファンドのリターンを簡単に調べることができます。

興味のあるファンドがあれば、ご自身でも調べてみてくださいね。

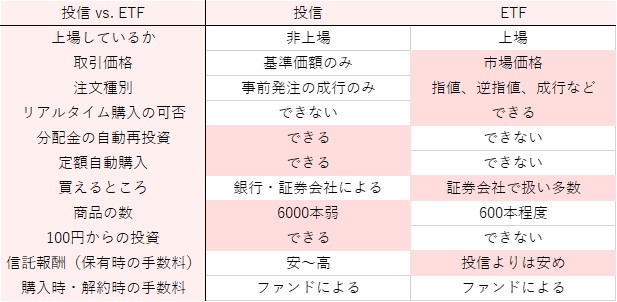

投資信託とETFの違い

投信とETFの違いをまとめました。

違いはコストだけではないんですね。

それぞれのメリット・デメリット

基本的に、一方のメリットがもう一方のデメリットになります。

- 少額・定期・定額の積立投資が簡単

- 自動再投資で複利を効かせやすい

- 商品数が豊富で自分に合った商品を見つけやすい

少額・定期・定額の積立投資が簡単

毎月100円ずつ購入するような、ほったらかし投資が簡単に始められます。

ほったらかし投資は初心者向けと思われがちですが、ドルコスト平均法を着実に実行できるので、安心して長期資産形成が狙える効率的な手法なのです。

自動再投資で複利を効かせやすい

分配金を自動で再投資する設定ができるので、長く積み立てるほど複利が効いて大きな資産形成を狙えます。

手動での再投資はかなりの手間なので、ここを自動化できるメリットは大きいでしょう。

商品数が豊富で自分に合った商品を見つけやすい

投資信託は6000本以上もあるので、自分のリスク許容度や投資方針に合った商品を探せるでしょう。

例えば、いまアツいAI(人工知能)に特化した集めた投信なども存在します。

(→イノベーション・インデックス・AI)

自分のリスク許容度を知りたい方は、以下の記事もどうぞ。

- ETFよりコストがかかる

- 利益はすぐに出ない

- 購入価格とタイミングを指定できない

ETFよりコストがかかる

購入時、保有中、解約時にそれぞれ手数料がかかり、多くの場合はETFよりも高くなります。

ただ、商品によっては購入時や解約時の手数料が無料のノーロードファンドもあります。

先の2銘柄はどちらもノーロードなので、かかるコストは信託報酬のみです。

利益はすぐに出ない

老後資金などの資産形成には低リスク商品が望ましく、そういった商品は数年~数十年といった長期スパンでみないと利益が出ません。

2024年2月現在はバブル状態なのでいつ買ってもすぐに利益が出ますが、その利益を確定するのは数十年後のはずですから、短期的な損益に惑わされないことが大事です。

購入価格とタイミングを指定できない

投信は一日に一回決まる基準価額という値段でしか買うことができません。

また、基準価額が決まる前に購入申し込みをするので、購入金額は約定するまでわかりません。

株の「大引け」注文と同じで、事前に成行注文するようなイメージです。

いくらで買うかわからないけど発注するって、これは結構なデメリットだと思います。

- 保有コストが安い

- リアルタイムで指値注文や逆指値注文ができる

- 値動きがわかりやすい

保有コストが安い

保有時のコストである信託報酬は安いものが多いです。

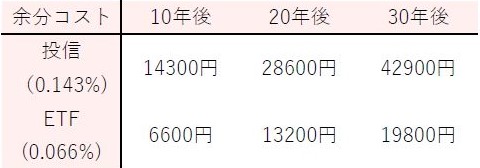

長期で保有することが前提でしょうから、保有中のコストが安いことは将来的な資産額を減らさずに済む、大きなメリットです。

下の表では、100万円を一括投資して10年後までに支払うトータルの余剰コストを比べています。

投信では14300円、ETFは6600円で、確かに保有コストはETFのほうが安いですね。

リアルタイムで指値注文や逆指値注文ができる

ETFは個別株と同様の扱いなので、取引時間中に指値、成行、逆指値などの発注ができます。

信用取引も可能です。

「前夜の米国市場が下落したから、今日の購入は見送ろう」といった機動的な判断ができます。

値動きがわかりやすい

自分がこれから売買する商品の値段は知っておきたいですよね。

ETFは投信と違って株価がリアルタイムで監視できます。

いつ、いくらで約定したかわかるのは、安心感がありますよね。

- 少額・定期・定額・積立購入ができない

- 分配金が自動再投資されない

- 資産クラスの分散ができない

少額・定期・定額・積立購入ができない

これはかなりの手間です。

例えば毎月10万円分の積立をするとして、現在ひと口2800円のETFを買いたくても、投信のように「10万円で買えるだけ」という発注はできません。

また、ETFは10口単位での売買とされていることが多いです。

10万÷2800円=35口となり、端数は買えないので84000円で30口だけ買う、という手計算をして発注することになります。

これを毎月やるのは…ちょっと手間ですよね。

これは、積立ではなく一括購入すれば解決します。

高配当で人気の米国ETFであるVYMなどは、一括購入されている方も多いようです。

分配金が自動再投資されない

これは複利が活かせず、長期的な資産形成スピードを遅くしてしまう要因です。

確かに分配金が入ってくると、お小遣いをもらっている気持ちになって嬉しくなりますよね。

ただ、この分配金を投資元本に加えて複利にかければ、もっと大きな資産形成を狙えます。

ETFでは分配金の自動再投資がされないので、入金された分配金を再度、手動で投資資金に乗せる必要があります。

資産クラスの分散ができない

ETFは1本で複数資産を含むものがないので、資産クラスを分散するには複数のETFを購入する必要があります。

ただ、投信と違ってETFは自分で購入数量(金額)を決められるので、自分の望み通りの資産配分を作りやすいでしょう。

株70%、債券15%、REIT10%、コモディティ5%といったアセットアロケーションを組みたい場合、その比率で各ETFを買えばいいわけです。

投資信託とETF、それぞれに向いている人は?

メリデメを踏まえて考えてみます。

向いている人

・少額&ほったらかし投資で長期的に資産を増やしたい人

・手軽に複利効果を活用したい人

・自分に合った商品を見つけたい人

・投資の勉強する時間が取れない人

向かない人

・低コストを第一に考える人

・自分の狙った価格とタイミングで売買したい人

・明日にでも利益が欲しい人

投資信託は「お金だけ出して運用はプロに任せ、あとはいい感じに増やしてほしい」という方に向いています。

ただし、自力で自分に合った商品を見つける必要があります。

商品選びもサクッと終わらせたい人は、各証券会社のロボアドバイザーを利用すると良いでしょう。

向いている人

・手間がかかっても低コストがいい人

・相場を見ながら、発注価格やタイミングを自分で決めたい人

・分配金の再投資を不要と考える人(高配当目的など)

・投信より短期で利益を出したい人(数年間など)

向かない人

・投資活動に割く時間が作れない人

・相場が気になってすぐ狼狽の売買をしちゃう人(投資方針がブレがちな人)

・ほったらかし投資で長期の積立をしたい人

ETFは個別株の性質が強いので、「自分で投資方針を決めて、機動的に売買したい人」に向いています。

私なら、低リスクな投資信託で老後資金を目的とした長期資産形成をしつつ、余った資金を高配当ETFに充ててわずかなお小遣いにする、といった使い分けを考えます。

まとめ

ということで、コスト以外の面からも投信とETFを比較してみました。

- コストだけ見れば、ETFの方が安い傾向

- 運用の手間などのコストパフォーマンスも考えると、投信の方がラク

- 組入内容が同じなら、2つのリターンはほとんど同じ

- 投信はプロに任せたい人、ETFは自分主導で投資したい人に向く

数ある商品の中から2本を比較しただけですが、投信とETFの概要は掴めたのではないかと思います。

それぞれの特徴を活かして、うまく併用できるといいですね。

以下の記事で、主要なネット証券4社を比較してみました。

参考文献

https://info.monex.co.jp/fund/beginner/glossary.html

https://www.wealthadvisor.co.jp/

https://adviser-navi.co.jp/watashi-ifa/column/16654/.

https://gfs-official.com/blog/mutual-fund-or-etf.

https://moneiro.jp/media/article/investment-trust-etf.https://www.nikkoam.com/products/etf/we-love-etf/kihon/kihon05

※文中に出てくる具体的な投資商品などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際に投資するかの判断は自己責任にてお願いします。