「投資を始めたいけど、まず証券口座ってなに…?」

いざ投資しようとしても、「◯◯口座」が多すぎて混乱しちゃいますよね。

たくさんあるように思えますが、証券口座の中の特定口座(源泉徴収あり)でOKという場合がほとんどです。

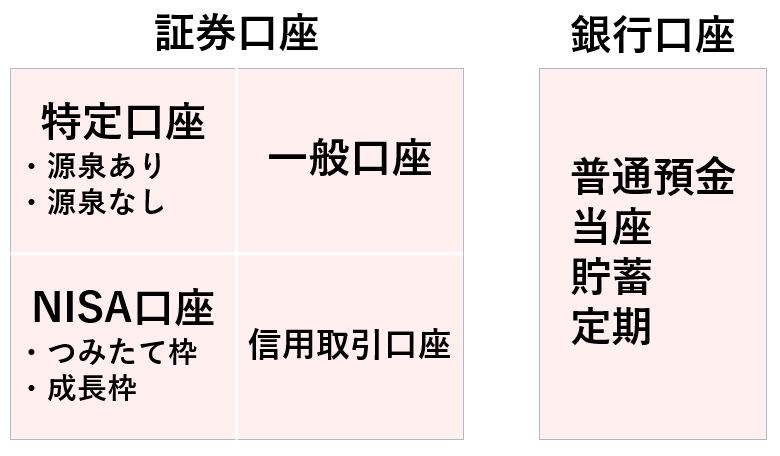

- 証券口座は投資用、銀行口座は生活用の口座

- 証券口座は大きく分けて5種類

- 多くの人は特定(源泉あり)で始めるのが無難

- ネット証券が主流

この記事では、資産運用を検討している方や既に始めている方に向けて、証券口座の種類と特徴を解説します。

証券口座と銀行口座の違い

銀行口座

銀行口座は、ひとことで言えば日常生活のための口座です。

現金の預け入れや引き出し、振り込みや支払い、定期預金など、日常的な取引が行えます。

しかし、株や投資信託などの金融商品を取引することはできません。

銀行に行って、窓口で口座開設をします。

証券口座

証券口座は、投資をするための口座です。

株・投資信託・債券などの金融商品を売買するために必要な口座です。

この口座では、振り込みや公共料金の引き落としはできません。

証券会社で口座開設をします。

証券口座には主に5種類あります。

証券口座の種類と特徴

証券口座の特徴を見ていきましょう。

損益計算:自分でやる or 証券会社がやる

利益への源泉徴収:される or されない

確定申告:必要 or 不要

の3項目が異なります。

特定口座(源泉徴収あり):多くの人がこれ

【向いている人】

損益計算も納税も、自分では何もやらなくてよい最もラクチンな口座です。

初心者の方は、まずはこの口座から始めるのが良いでしょう。

また、年間利益が20万円を越えることを目標にしている方にも向いているでしょう。

私サクリもこのタイプの口座から始めました。

【いいところ】

証券会社が損益計算してくれるので、その年の自分が儲かったか損したか、簡単にわかります。

また、利益への税金が自動的に源泉徴収されるので、納税忘れがありません。

よって、原則として確定申告は不要です。

【イマイチなところ】

利益が20万円以下でも源泉徴収されてしまいます。

本来、1ヵ所からの給与のみ受けていて、給与収入が2000万円で、投資利益が20万円以下の場合は、納税不要です。

特定口座(源泉あり)では、源泉徴収された税金は確定申告をしても返ってきません。

また、譲渡損の繰越控除、譲渡損と配当益との損益通算、他口座との損益通算の場合は確定申告が必要です。

特定口座(源泉徴収なし):慣れてきた人向け

【向いている人】

損益計算は証券会社に任せ、確定申告のみ自分で行う、半自動な口座です。

年間利益が20万円以下で、確定申告が手間でない方は、こちらの口座の方がよいでしょう。

20万円の利益を出すのって、結構大変なんですよね…ぃゃホントに。

何よりも無駄な税金を支払わずに済むのが大きなメリットです。

【いいところ】

証券会社が損益計算をしてくれます。

また、利益に源泉徴収されないので、年間利益が20万円以下の場合、無駄な税金を払わずに済みます。

【イマイチなところ】

自分で確定申告をする必要があります。

ただし、証券会社が損益計算をした結果(特定口座年間取引報告書)を使うことができるので、作業はそこまで煩雑ではありません。

一般口座:利用意義は少ない

【向いている人】

損益計算も確定申告も自分で行う必要がある口座です。

会社に雇われていて年収400万円程度の方の場合、一般口座が向いている人はまずいないと思われます。

唯一のメリットは未公開株ですが、未公開株を取引する機会はまず訪れません。

【いいところ】

未公開株を取引することができます。

【イマイチなところ】

損益計算から納税(確定申告)まで、すべて自分で行う必要があります。

ただし、1ヵ所からの給与のみ受けていて、給与収入が2000万円で、投資利益が20万円以下の場合は申告不要です。

また、公的年金等の収入が400万円以下で、年金以外の所得が20万円以下の場合も申告不要です。

NISA口座:長期の資産運用に向く

【向いている人】

税制面において最高にオトクな口座です。

住宅購入資金や老後資金などの大きな資産形成を目標として、長期の積み立て投資をしたい方に向いています。

つみたて投資枠と成長投資枠の2つの投資システムがあります(後述します)。

【いいところ】

証券会社が損益計算してくれます。

確定申告も不要です。

また最大のメリットは、本来なら利益に20%かかる税金が、ゼロだということです。

一部例外はありますが、基本的には利益が100%手取りとなります。

【イマイチなところ】

深刻なデメリットとして、損失を他口座や他資産と損益通算できません。

また、購入金額等に制約があります。

NISA口座のデメリットは、以下の記事で解説しています。

また、NISA制度の基本については、以下の記事で解説しています。

信用取引口座:ハイリスクを耐えられる方に

【向いている人】

リスクの方が高いため、潤沢な余裕資金のある方や、投資知識がある方以外はおすすめしません。

100万円単位で利益となる人よりも、100万円単位の損失を出してしまう人の方が多い印象です。

なお、課税関係は特定口座に準じます。

【いいところ】

自分の持っている資金の、約3.3倍の額で取引ができます。

実在する資金は100万円だけでも、330万円の資金を持っているものとして取引ができるため、株価が高すぎて現物では買えない株などを買うことができます。

また、一日に何往復も売買を繰り返すことができます(回転売買が可能)。

さらに、空売りが可能なので、株価の下落局面でも利益を狙えます。

株価が高い株は動く値幅も大きいので、大きな利益を上げられる可能性があります。

【イマイチなところ】

自己資金を越えた損失となる可能性があります。

実在する資金100万円で330万円の株を買ったあと、その株が200万円まで値下がりしたときに売ったとします。

損失は130万円なので実在資金を下回り、はみ出た30万円は負債、つまり借金となります。

この30万円をすぐに支払えないと督促状が届き、それでも応じなければ法的措置がなされます。

また、独自の各種手数料がかかります。

NISA口座

NISA口座には2つの投資枠があります。

つみたて投資枠

毎月10万円まで、年間120万円までを購入できる枠です。

購入方法は積み立てのみです。

購入対象は低リスクな投資信託のみです。

何年もかけてコツコツと積み立てる投資に向いています。

成長投資枠

年間240万円まで、一括で購入できる枠です。

購入方法は一括も積み立ても可能です。

購入対象は低リスクな投資信託のほか、ハイリスクな株式やETF(上場投資信託)まで幅広く投資することができます。

つみたて投資枠と併用してダブルで積み立ても可能で、分散投資でリスクを抑えながら将来の資金を育てることができます。

つまり、両枠フル使いで年間360万円まで投資(購入)することができます。

NISAの2つの枠については以下の記事で解説しています。

また、分散投資がリスクを低減する仕組みについては以下の記事にまとめています。

証券会社はどこにする

証券口座を開設するには、証券会社を選ぶ必要があります。

銀行口座を作るのに、みずほ銀行か三菱UFJ銀行にするか、と考えるのと同じです。

証券会社には、店舗の営業マンに相談して取引を行う「総合証券」と、自分で判断してオンラインで取引を行う「ネット証券」の2種類があります。

ネット証券が主流

低コストで使い勝手のよい、ネット証券が主流となっています。

総合証券は専任担当者に投資相談ができますが、人件費の分だけ結構なコストがかかります。

投資ではできるだけ固定コストが小さいほうが良いので、現在では低コストなネット証券を利用する個人投資家がほとんどです。

- ネットで完結するので、口座開設や変更手続きが簡単

- 人件費がかからない分、低コスト

- スマホやPCから24時間注文を出すことができる

- 投資の情報ツールやセミナー動画などが充実している(重要)

- 個人の資産運用について相談できる人がいない

- 取引はすべて自己責任となる

- 証券口座のメンテナンス時やトラブル時には取引できない

- 取引中にネット回線が途切れると、売買内容とタイミングによっては致命的になる

どの証券会社にする?

証券口座は複数の証券会社で開設するのがオススメです。

なぜかというと、証券会社によって得意分野が異なるからです。

例えばマネックス証券は米国株や中国株の取り扱い数が多く、SBI証券は売買手数料が無料である取引が多い、などです。

また、開設しただけでは費用はかからない上に、無料で各社が提供している情報ツールやセミナー動画を利用することができます。

私サクリも4つの証券会社で口座を作っていますが、実用しているのは2つのみです。

一応の判断基準として、

・取り扱っている商品の種類、数、質

・取引手数料などのコスト面

・分析ツールや投資情報の充実度

・口座開設数による人気の度合い

などを参考にしてもよいでしょう。

証券会社選びで迷ったら、とりあえずどちらも開設する、という判断でよいでしょう。

開設し、サービスを使ってみて、自分の使いやすいところをメインにすればよいのです。

まとめ

ということで今回は、証券口座とその種類についてまとめてみました。

いつでも見返せるようにブックマークしておいてくださいね!

- 証券口座は投資用、銀行口座は生活用の口座

- 証券口座は大きく分けて5種類

- 多くの人は特定(源泉あり)で始めるのが無難

- ネット証券で作るのが主流

証券口座ができるまで、2週間ほどかかります。

特に年末は口座開設の申請が殺到し、1ヵ月以上かかることもあります。

投資したいタイミングを逃さないよう、今のうちに開設だけでもしておくとよいでしょう。

※文中に出てくる具体的な投資商品などは、内容をわかりやすく解説するためだけに用いており、これらの商品への投資を勧めるものではありません。実際に投資するかの判断は自己責任にてお願いします。

参考文献

https://info.monex.co.jp/final-return/check.html

https://meetsmore.com/services/tax-return-accountant/media/11059

https://life.oricon.co.jp/rank_netbank/news/2055725/

https://okanechips.mei-kyu.com/tips/8569/

https://mm1re.net/money-36/10156/

https://www.freee.co.jp/kb/kb-kakuteishinkoku/necessary-case/

https://zuuonline.com/archives/229400

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html